爱优腾迷恋的Netflix会员模式,与Costco差了一个“二次售卖”

Netflix在这个财报季发了最新年报10-K,下面主要围绕它的资产负债表与现金流情况进行简单分析,在此基础上,返回头去再看去年年底腾讯视频、爱奇艺等推出的曾在社交媒体引发巨大争议的额外付费“超前点播”政策,我得到一些启发。

Netflix的负债有多高?

与“爱优腾”等大多数视频网站一样,Netflix的资产构成中最主要的是内容资产,内容资产又分成两部分:外购的版权内容与自制内容。视频网站每年会花大笔的钱去购买版权、并自制内容,充实资产负债表中的“资产”项,然后按照一定的会计准则将这些无形资产逐季、逐年摊销,摊销额反映在利润表中的“成本”项,周而复始。

买版权和自制的钱从哪里来?主要靠两个途径:1. 经营活动产生的现金流入,在Netflix主要是收取会员费;2. 融资活动获得的现金流入,比如IPO、长短期的贷款等。假设视频网站经营活动现金流足够支撑其资本性支出即买版权和自制的钱,那么原则上可以不用贷款,但现实是,还没有哪家可以不靠贷款和融资去弥补内容成本的快速消耗,导致经营活动现金流和自由现金流都是负的。

另一头,视频网站借此不断提升营收、付费会员数等重要数据,给投资人画的饼越来越好看,更庞大的付费人群需要更多元化的优质内容去填充,就需要贷更多的款去买版权、自制内容。在激烈的竞争下,盈亏平衡点迟迟不肯到来。你是看重它们的增长曲线,还是不断加剧的现金流出呢?

以Netflix为例,表1列出了其每年摊销的内容资产金额,注意这里不是总的内容资产,而是当年截至年底时的摊销额。可以看出自制内容资产的占比提升明显,这一比例已经超过20%,这是Netflix的策略选择,腾讯视频与爱奇艺也是类似,越来越倚重自制内容,但眼下仍主要靠外购版权填充内容库存。

这个过程中Netflix的负债变化情况如何呢?表2选取2015-2019五年数据,由于Netflix的资产负债表中没有短期贷款项,所以用各年的现金、现金等价物及短期投资这些现金类的金额,减去长期贷款,粗略计算得出最后一行的债务净额。可见,随着内容资产的逐年增长,其债务净额也连年攀升,而且增长幅度超过了内容资产的变化幅度,这是Netflix近些年海外扩张的一个成本和代价,也可以把海外扩张理解为一种渠道下沉。

表3中可以看出,在Netflix每年的融资活动现金流中,几乎全部是靠发债即长期票据完成(灰色字体),且债务越筑越高,这也是避免股权融资方式对现有股东的稀释。Netflix最近一次发债是去年10月发行的20亿美元高级票据,10-K的附表显示其利息率处于历史低位。这表明它现在的融资成本比较低,但不排除未来利率变动对融资成本的影响。表3中的括号表示负数,Netflix经营活动现在还不能产生正向现金流,而且现金流出是逐年增加的,再加上每年的固定资产支出,自由现金流自然也是负数。

这种持续的大手笔烧钱换来了什么呢?主要看三点:营收增速、付费会员数增加量、ARPU单用户价值变化。表4通过对比2019和2018、2018和2017发现,Netflix的流媒体收入、年平均付费会员人数、付费会员增加值、单月单用户付费额,以及经营利润率这五项的增速均出现下滑,说明2019年的业绩增速普遍不如2018年。有利的一面是,年度付费用户数的净增加值仍保持在2700-2800万的高位,且难能可贵的是,付费用户数的扩张并没有带来ARPU单用户价值的下降,相反还是逐渐增加的。Netflix在全球各地的会费标准并不一样,但它没有为了扩张海外市场而大幅降低会费标准,这也让它的经营利润率在逐年提升。

客观看,Netflix现在是盈利的,由于它的盈利模式几乎全部依靠收会员费,因此它在美加市场用户数增长趋于饱和(每年增加几百万付费用户)的情况下,需要尽可能多地拓展到其他市场,扩大会员基数。同时它无法靠经营现金流支撑越来越庞大的内容资产开支,所以要不断推高债务规模。其主要市场欧美本身具有较好付费意愿,但它的现金流情况仍旧是紧张的。

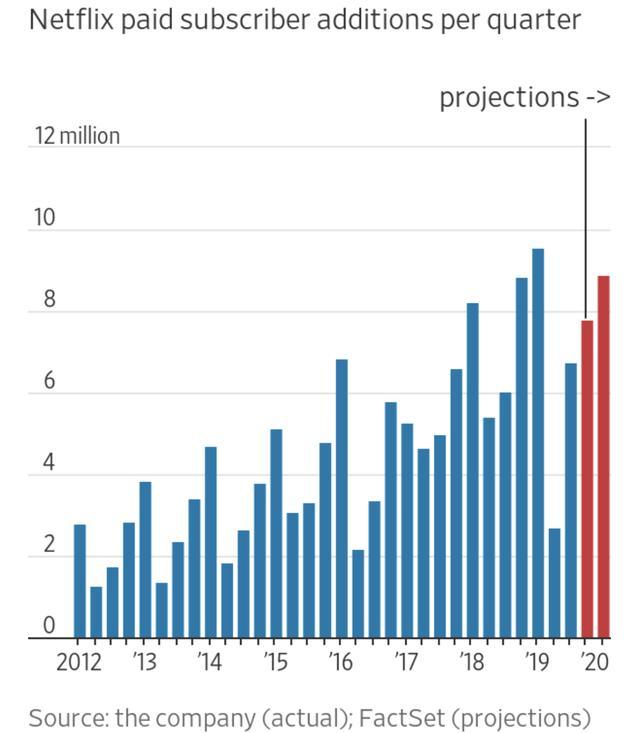

Netflix各季度付费用户数增量

Costco是怎么做的?

同样是会员费模式,零售商Costco与Netflix等视频网站的差异是什么呢?Costco先收取一笔会员准入费,这是一次售卖;它再通过自有品牌生产或大批量采购填充商品库存,当会员把这些商品买走时,完成了二次售卖。换句话说,Costco的商品生产成本可以被售价抵消,不管它卖多么便宜,至少是有出有进的,而其会员费是“凭空收的”,这正是它的利润来源,之所以能收费,是因为低SKU与批量进销存模式下、低价高质商品所带来的用户黏性。

相比,Netflix等长视频网站一般只有一次售卖,即预付的会员费,国内是付费了就免广告。内容生产成本很难通过二次售卖抵消掉,会员收看这些内容是免费的。而YouTube、哔哩哔哩这类网站是通过UGC生产模式大大降低了内容获取成本,且它们的一次售卖是将用户注意力卖给广告商。抖音、快手等短视频与之类似。所以,这也是长视频比短视频更难赚钱的一个主要原因。

这样看,爱优腾这类长视频网站是有拓展“二次售卖”的合理性的。Netflix在美国面对迪士尼、苹果、亚马逊、AT&T’s等多家公司竞争,而爱优腾这三家在国内市场的位置相对稳定,更容易掌握类似寡头式的定价权。付费先播就属于这种二次售卖,背后是想尝试用户分层,让愿意尝鲜、且价格不敏感用户再多支付一些,实行差异化体验与定价。这在商业策略上可以说合情合理。

可以联想到iPhone手机。多年来,当季发布的iPhone总是要把大多数人最需要的那款内存规格剔除掉,要么内存太小不够用,要么太大怕浪费。这也是一种建立在用户心理学上的营销策略,让人们要么购买iCloud服务,要么买内存更大的手机。

但问题就在于,这两年国内视频网站为了让付费会员数字更好看、拓展下沉市场,一直在做不惜“自降身价”的动作,不同互联网公司之间的会员交叉销售、赠送现象非常普遍,有些途径甚至是免费获得。我觉得这种策略让消费者形成的心智,与视频网站谋求会员费涨价和用户分层的终极意愿是相反的,所以会员额外收费才会引起那么大的情绪反弹。

我曾跟身边朋友聊过,怎么看交叉销售现象。对方说视频网站通过渗透下沉市场,目的是培养国内用户普遍的付费习惯,因为免费在之前是根深蒂固的。我认可这个观点,但如果视频网站在市场压力下过于关注付费用户数的增长,无非是先牺牲自己的ARPU单用户收益,去换取规模,再谋求涨价、试探市场。但偏偏视频网站缺乏强有力的壁垒,网络效应很弱,服务上的差异更多体现在内容资源上,这就又回到了版权和自制的老路上。

所以我的观点是,单纯关注付费用户数增长没有太大意义,这就和电商降价换取GMV一样。然后呢,用户还会再续费吗?还是要综合看ARPU、续费率、现金流等情况。在国内,一味试探下沉市场的付费意愿不太现实。面对更庞大的付费用户群,是能形成内容资产的规模效应,即一部剧让更多人看从而摊薄成本,还是需要平台支出更庞大的内容生产成本,去满足多元口味呢?这是一种博弈。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/gupiao/178.html