2019年基金公司权益类资产主动管理能力大盘点

□上海证券基金评价研究中心

2019年是A股市场绝地反击的一年,也是权益类主动管理基金大显身手的一年,中国股基指数及中国混基指数分别上涨49.74%和39.96%。在整体收益大好、头部基金产品全年收益率超过120%的繁华下,大部分人往往将注意力放在近期业绩优异的产品上,而忽视了基金公司作为基金产品设计者与管理者对主动管理基金业绩的长期影响。上海证券携手多家基金评价、评奖机构共同发起了“坚持长期评价 发挥专业价值”的倡议。我们倡议杜绝短期业绩排名,因为短期排名往往过于突出那些最美好的小概率事件,从而让人忽略那些真正能够落在实处的普适现象。今天,我们就从长期的超额收益、规避风险能力、产品风格特性、成本控制能力、投资团队、投资者认知这六个方面盘点一下市场上主要的基金公司。

本文观察的基金类型为主动投资股票型基金、灵活配置混合型基金及偏股混合型基金。

具有长期超额收益能力的基金公司

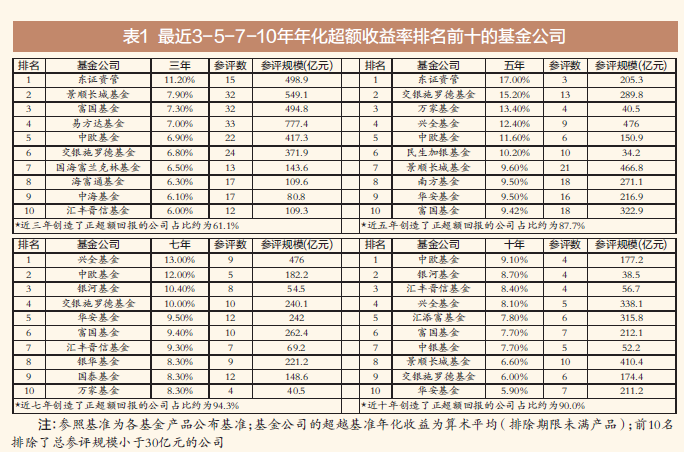

基金公司作为专业的理财服务机构,能够为客户提供长期保持与市场持平或更优的收益是首要考量要素。我们分别按3-5-7-10年期限梳理发现,大部分基金公司在长期的资产管理中表现出专业优势,在3年、5年、7年、10年考察期内,约有90%的基金公司在产品上创造出高于基准的业绩。我们筛选了在长期致力于获得超额收益方面表现较为杰出的前十名公司(表1)。其中中欧基金、富国基金、交银施罗德基金等公司在3年、5年、7年、10年的考察期中均体现出相对稳定的长期超额收益率;兴全基金、景顺长城基金等公司在5年、7年、10年的中长考察期表现出优异的成绩;东证资管等新秀基金管理人在最近3年、5年也表现出稳定而卓越的业绩。基金管理人的业绩稳定性较高,说明这些基金公司在过去相对较长的时期内,对市场环境适应性较强,同时在公司治理上取得了较好的成效,未来业绩也更可测。

下行风险控制力突出的基金公司

相对于中性的波动率而言,投资者往往对亏损高度敏感,并希望尽力回避。基金公司作为专业理财机构的第二个主要职能就是帮助客户规避风险,减少投资不适感。那么,哪些公司在年复一年孜孜不倦地改善投资者的投资体验呢?我们对基金公司的长期下行风险(下行标准差)控制能力进行了梳理,在观察期内,约有半数公司长期具有优于上证综指的下行标准差。我们对其中部分表现杰出的公司进行了排列(表2)。可以发现,万家基金、中欧基金、兴全基金、招商基金等基金公司多次出现在不同观察期内,在风险管理上有明显的优势,在实现良好投资收益的条件下也为投资者提供了良好的投资体验。

长期存在特色优势的基金公司

基金公司在开发基金产品时也会着力设计出符合自己特色优势的产品。从整体上看,有些基金公司短期内看似风险敞口大或收益不佳,这或许是因为他的特色产品并未特别讨好当时的市场环境。但这些产品的特质却是投资者定制化投资需求不可或缺的。我们主要从价值及规模上进行探索,针对基金公司的产品风格优势进行了梳理,列出了前十名。这些基金公司在相关风格产品方面具有一定的布局,并在同类产品中体现了长期的业绩优势。比如中欧基金在风格上采取均衡发展;华安基金、景顺长城基金专攻成长类资产;长信基金把重点放在大盘成长上;安信基金在价值投资上业绩斐然。

具有科学费用管理模式的基金公司

选择主动管理产品时,市场往往更强调基金过去一两年的投资回报,却淡化了基金的综合费用开销。我们对基金公司中长期的年化超额收益率和年平均综合费率进行对比发现,其实赚钱和花钱也存在“有效前沿”,费用把握能力与基金的长期业绩是一个有机的结合,需要基金公司在全公司层面做好科学合理的规划,不能顾此失彼。具有代表性的公司有东证资管、德邦基金、景顺长城基金。

团队建设能力突出的基金公司

基金公司为了保证未来能持续为投资者提供长期合理的收益,需要培养优秀而稳定的投资团队。我们从公司经理团队的长期业绩、平均从业年限、团队规模和稳定性角度进行了梳理,列出了这方面较为突出的公司。可以看到,旗下基金经理业绩优秀,同时从业年限较长、团队稳定度高的基金公司,例如中欧基金、景顺长城基金、交银施罗德基金、东证资管等公司在长期超额收益及风险控制能力上也表现突出。

被投资者广泛认可的基金公司

我们认为投资者对基金公司的认知会充分体现在新基金产品的发行上,因为在选择没有历史业绩的产品时,一个非常重要的依据就是基金公司及基金经理的品牌声誉。换言之,募资越多的基金公司,通常品牌认可度也更高。当然也有一些公司早年业绩优秀,但因为种种原因近几年业绩表现不尽如人意,导致发行形势不太乐观。因此,我们在计算认可度的时候引入线性半衰概念。经过梳理后我们发现,大部分长期业绩优异的公司在品牌塑造上取得了不错的成绩,比如东证资管、交银施罗德基金、民生加银基金、财通基金、南方基金、兴全基金及华安基金等,其在5年超额收益名列前茅的同时也受到了市场的较高认可(得分在80以上)。但也存在业绩优秀的公司在广大投资者群体中存在感相对较低的情况,典型的如中欧基金。该公司实现了可观的历史超额收益率,但是长期以来新基金的募集情况却并不乐观,并未匹配其良好的投资回报。不过最近几年其业绩带来的品牌影响显著提升,募集情况有明显改善。

拓展能力圈

基金公司的能力圈可以是非常广的,本文尝试超额收益、规避风险能力、产品风格特性、成本控制能力、投资团队、投资者认知这六个角度进行探讨,但并不排除还有其他的方法和角度。我们认为有两点非常重要,一是在做基金公司或基金研究时必须采用长期业绩,只有这样的业绩才更具可靠性;二是业绩优秀的基金公司应该加强与投资者的互动,让更多的投资者认识公司,了解公司的特长,以更好地服务投资者。

大部分人往往把注意力放在近期业绩优异的产品上,而忽视了基金公司作为基金产品设计者与管理者对主动管理基金业绩的长期影响。我们坚定地倡议杜绝短期业绩排名,因为短期排名往往会过于突出那些最美好的小概率事件,从而让人忽略那些真正能够落在实处的普适现象。本文从长期的超额收益、规避风险能力、产品风格特性、成本控制能力、投资团队、投资者认知这六个角度,盘点市场上主要的基金公司,寻找出在长期为投资者提供更好的权益类主动管理产品的基金管理人。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/jijin/122.html