宫曼琳:关注沪港深基金中长期配置价值

□金牛理财网 宫曼琳

当前疫情虽短期企稳但尚未结束,后续如何看待港股,沪港深基金如何投资,笔者将与投资者共同探讨。

针对疫情对港股的影响,招银国际、广发证券、国信证券等机构发表了相应观点,机构普遍预期港股受疫情影响短期走势偏弱,但事件整体影响偏短期,对中长期走势看法偏乐观。其中,招银国际认为,借鉴2003年经验,预计现时恒指尚未见底,2月份走势料偏弱,宜减持直接受累疫情的行业及周期性股份,待出现恐慌性抛售才吸纳优质股份。广发证券表示,“继续对2020港股全年‘缩小版戴维斯双击’表示乐观。板块方面,短期降低地产、博彩配置,以价值股(银行、保险、中资高股息个股)、医药股、软服务(互联网软件)等持仓‘暂避锋芒’,等待情绪企稳,紧密关注疫情变化与市场信心的‘转折点’。”国信证券表示,“叠加了学习曲线的效应之后,疫情对大盘的冲击,从时间、空间上,影响都非常有限。而从SARS的历史经验上看,经济周期与估值水平,才决定了板块的中期走势。”

回顾历史来看,SARS对港股影响偏短期,香港SARS始于2003年3月初,6月事件结束。恒指下跌主要集中于3、4月份,5月份后处于持续上涨通道,该持续上涨走势与标普500指数走势接近,而与上证综指走势相反。分析来看,疫情主要影响短期表现,而疫情结束后的行情背离主要与指数估值及宏观经济政策等因素有关。从估值角度分析,使用市场常用估值指标市盈率(PE)来看,2003年4月20日恒指估值偏低PE(TTM)为13.1倍,而相对来看上证综指估值则处于较高水平,PE(TTM)为44.9倍。从估值层面解释了SARS疫情结束后两者走势的背离。而从当前估值水平来看,港股与A股均处于历史低位,港股估值优势仍在,截至2020年2月14日,恒生指数PE(TTM)为10.02倍,而近十年恒生指数PE(TTM)均值为10.58倍,最高值为16.9倍,当前估值位于近十年均值下方距离最高值较远。与全球市场主要股指对比来看,恒生指数估值亦处于估值洼地,除俄罗斯RTS指数外,其他指数估值均高于恒生指数。预计经历本次下跌后,港股估值优势更为突出。

再看恒生A-H股溢价指数,该指数追踪在两地同时上市的股票(内地称为A股,香港称为H股)的价格差异,该指数越高,代表A股相对H股越贵,即溢价越高。近一年A-H股溢价指数上涨5.35%。从资金流向来看,截至上周五,周度、月度南向资金均呈现净流入。

分析来看,短期港股投资风险偏高,虽近期呈现反弹,但疫情仍未结束,或有调整风险,中长期主要从估值角度考虑港股仍有配置价值,此外,港股受到经济表现和国际环境等多重因素影响也应持续关注。具体到投资方面,港股方面,短期内建议投资者保持观望静待形势明朗,中长期待市场情绪企稳仍可配置港股,重点可关注受疫情影响小的估值偏低行业及相关个股。基金方面,短期建议投资者暂时持有货币市场基金观望,中长期待市场企稳后,投资者可从战略投资方面考虑配置沪港深基金分散投资风险。

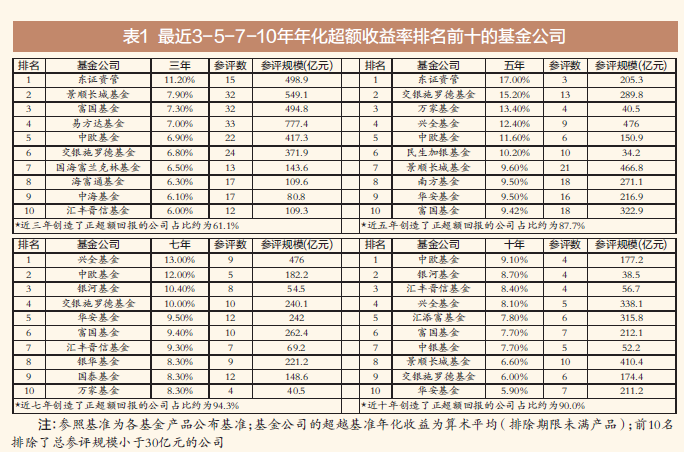

从基金业绩表现来看,截至上周五,全市场沪港深基金最近一个月平均净值增长率为6.63%,最近一年平均净值增长率为31.13%,最近三年平均净值增长率为19.04%。落实到基金投资方面,需要关注基金本身的资产配置情况,部分沪港深基金配置港股比例偏低,从风险分散角度考虑,建议选择配置超越市场平均持有港股比例的沪港深基金。从行业配置角度来看,目前港股中金融业、能源业、地产业估值偏低,中长期可考虑配置,投资者可选择重仓该类行业的沪港深基金。在基金经理选择方面,由于港股和A股本身存在一定差异,建议选择港股投研经验丰富的基金经理管理的沪港深基金。另外在对资产配置结构类似的基金进行对比优选时,建议重点关注选股能力和风险控制能力。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/jijin/218.html