信贷、生产和通胀

文/沧海一土狗

ps:全文4900+字

引子

最近一段时间,海外C19蔓延,各国央行纷纷加入降息的阵营,以至于美联储3月3号紧急宣布降息50bp。股市的反应是错愕的,先快速反弹,然后,接着下跌。按照传统的经济学理论,这有些反常理——利率下行,支出会增加,即便无法立马兑现,也该有一个美好的预期。

但是,现实很复杂,比教科书多了很多限制条件。尽管央行可以通过降息把无风险利率降低,但是,它却无法仅仅通过降息来降低信贷的利率。这是因为,经济前景差,借方不愿意借钱扩大生产,贷方出钱时会更加谨慎,加之,如果之前大家举债太多,情况会变得更加困难,最后的结果就是,信贷萎缩,信用利差飙升。

按照瑞-达里奥的债务周期理论,债台高筑到一定的时候,整个经济就要进入去杠杆化的阶段。在这个阶段,经济体的宏观杠杆率太高,微观个体的平均资质很差(看债务总额除以收入),所以,信贷很难发生。央行单纯地降低无风险利率没啥用,除非它自己下场,购买信用债或者股票ETF。

相似地,辜朝明也提到过一种关于衰退的理论——资产负债表的衰退,大意是说,企业或个人的资产负债表实质上已经破产了,它们只能努力节衣缩食,悄悄地修复自己的资产负债表。在这种情况下,央行降低无风险利率没有什么作用,就像拿绳子推箱子一样,连通胀都是一种奢望。

所以,央行降低无风险利率不必然导致实体经济的融资成本下降,不必然导致信贷的扩张,既然信贷扩不起来,也就他不上产出增加,通胀起来。

当然,写这篇文章不是为了做一个文献综述,而是想在前人工作的基础上,做一个小小的拓展。既然达里奥和辜朝明的理论都着眼于债务和资产负债表,那么,我们何不从资产负债表的基础上看一下信贷、生产和通胀的勾稽关系?

还记得,好基友对我语重心长的讲,

明斯基最大的贡献不是提出“明斯基时刻”,而是开创了透过资产负债表研究宏观经济学的方法。

深以为然。

信贷和生产的弯弯绕

很久没有看现在的货币银行学教材了,记得我上学的那个年代,货币银行学还是存款派生的套路——存了贷,贷了存,然后得出一个货币乘数,M=k乘以高能货币。

这个范式很符合直觉——得有人存进来金条,我才能借出金条。因为这个范式太符合直觉了,所以,它流传的很广泛,以至于到现在我们还能听到一种似是而非的理论:我们需要大量出口,获得美元,以美元为基础发行人民币。

不幸的是,这个范式太老了,没能脱离钱庄的范畴——金本位;法币系统下的银行体系不是这样运行的。

贷款创造存款。

信用创造的起点是贷款,而不是存款。尽管我们每个人都把银行存款当成财富,并孜孜以求,但从资产负债表的角度来看,存款只是银行负债,他的最开始来源只能是银行。关于这一点的论述,大家可以参照孙国峰一篇文章《信用货币制度下的货币创造和银行运行》。

浪费了1000多字的口舌,终于吊完书袋可以往下做拓展了。

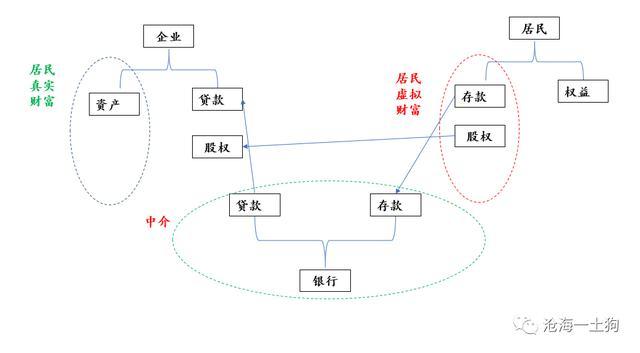

首先,我们假设在一个经济体里,有三个主体企业、居民和银行。企业生产,居民消费和提供劳动,银行作为中介。

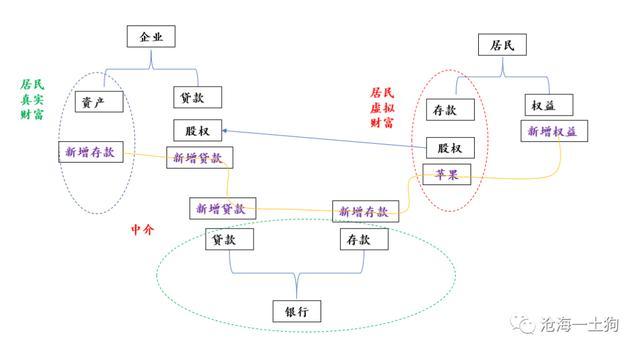

静态地看三者的勾稽关系:居民通过银行间接持有了企业的债权,并直接持有了企业的股权。企业是整个经济体的真实财富,存款和股权是虚拟财富,是居民持有真实财富的媒介。

然后,我们假设企业要生产一些苹果,资金来源是贷款,与此同时,生产要素是居民的劳动,所以,要支付居民的工资,所以,居民会多一些存款。

在这种情况下,银行扩表,资产端增加对企业的贷款,负债端增加对居民的存款。

从生产的角度来看,企业生产了产品——苹果;从收入的角度来讲,居民增加了劳动要素报酬——新增存款;从支出的角度来看,企业增加了投资,增加了苹果存货。

先不考虑利润和利息的问题,信贷和GDP是一一对应的,无论哪种角度来看GDP(三大支出核算方法)都是如此。

如果单纯用支出法来看,投资增加,居民储蓄增加(存款增加),银行扩表。

企业生产了东西要卖出去,再进一步,假设居民买入苹果并消费掉。

企业获得存款,然后,还掉银行的贷款。企业的资产负债表恢复原状,银行的资产负债表也恢复原状。居民把苹果吃掉之后,他们的资产负债表也恢复原状。所有主体的资产负债表恢复原状。

但是,整个经济体整个经济体的GDP增加。从生产的角度来讲,生产过一个苹果;从收入的角度来讲,劳动者获得过一笔工资;从支出的角度来讲,居民消费过一个苹果。单纯从支出法来看,消费增加,没有形成投资,所以,也没有储蓄,银行的资产负债表不变。

信贷才是生产的起点

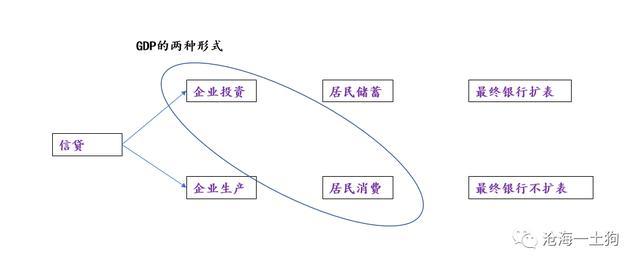

最终,我们可以发现两种形式的经济体,一种是企业投资增加,居民储蓄,银行扩表;另一种是企业生产增加,居民消费增加,银行不扩表。

尽管这两种经济体的最终结果不同,但初始推动力都是当期的新增信贷,区别就在于一个保留下来了,一个没有保留下来。

与此同时,我们还能在第一个经济体里找到一个宏观经济恒等式,储蓄等于投资。通过上面的分析,我们发现,事件的起点在信贷的发生,然后,居民去生产,生产之后一个自然的结果就是,企业的投资增加,居民的储蓄增加。

信贷才是生产的第一推动力,企业生产的自然结果会导致要素获得报酬,整个宏观经济储蓄增加,投资增加。所以,我们的那种直觉是错的——先有储蓄,后有投资。

事实上,只要居民出于某种动机参加生产劳动,整个系统的投资和储蓄都在等比例的增加;如果居民选择把一部分储蓄转化成消费,最终从支出的角度来看,整个系统的gdp就是投资和消费;从收入的角度来看,就是居民的报酬。

综上所述,现代经济的生产链条是,信贷——要素参与生产——消费,如此往复。

信贷是一种指令

上面的讨论真的很啰嗦,很多地方都是同义反复。但是,那种梳理又很有必要。我们天然很擅长分析一个东西(实物)的流转——从a到b手里;但是,我们很不擅长分析关系的变化。

因此,我们凭直觉看到的世界和透过资产负债表看到的世界很不一样,直觉喜欢以储蓄为起点——因为我们觉得储蓄是一些现成的物,但实际生产组织是以关系为起点。

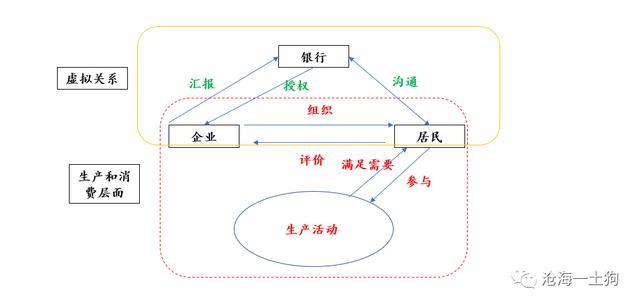

那么,信贷究竟是一种什么样的关系呢?是一种上级对下级的指令关系。

让我们假设一个场景,在一个班级里,班主任授权给班长,让班长组织大家搞一次班级的party。于是,班长组织大家表演各种节目,然后,开了一个很开心的party。这个party就是经济活动本身。

宏观的经济活动本身不必抱有什么目的,但是,每一个参与者都可以在整个经济组织中满足自己的需要。

在这个活动开始之前,班主任给班长提了一个要求:他应该去收集同学对整个party的评价,也就是某种投票。

授权越大,最终需要的满意度投票越多。透过这个比喻,我们可以发现,信贷就是银行对经济活动组织者——企业的授权,这个授权不是没有约束的,企业需要生产出足够好的物品,提供足够好的服务,最终来获得居民的投票——存款。当企业无法提供良好的组织能力,它将无法收集到足够的存款(满意票)来偿还贷款,于是,就没有下一次了,这个企业将被淘汰。

银行的任务包括两方面,一方面,通过自己的负债端跟居民保持沟通(存款作为选票系统,出力更多的居民有更多的选票);另一方面,通过资产端筛选组织能力良好的企业,并给他们授权。银行像一个大的监察机构,通过监测负债(存款)的流转情况,来完成对整个经济体的协调。

企业和居民的关系是双向的,企业组织居民生产,提供服务;居民对提供的服务做出评价,反过来评价企业组织的效率。

值得注意的是,居民对企业的制约十分重要,如果这个经济体不存在这个制约,它将完全成为一个计划经济体或者强制性的经济体。

更极端地推演,企业可以命令居民跑到撒哈拉大沙漠里修金字塔。显然居民从修金字塔得不到任何好处,那么,银行的地位必须被军队所取代——变成手拿鞭子的监工,居民变成了企业的奴隶。“信贷”则变成了更强力的一种授权。

幸运的是,在现实中,居民和企业是一种互利互惠、相互制约的关系,银行就足以协调这一对关系。

所以,信贷是一种授权,一种弱指令,它可以授权企业组织居民进行生产。经过这样啰嗦的分析,想必您也清楚,

既然它是一种指令或授权,所以,就不必实现有什么具体的物品存在,比如,黄金,美金或者储蓄。

通胀和通缩的来源

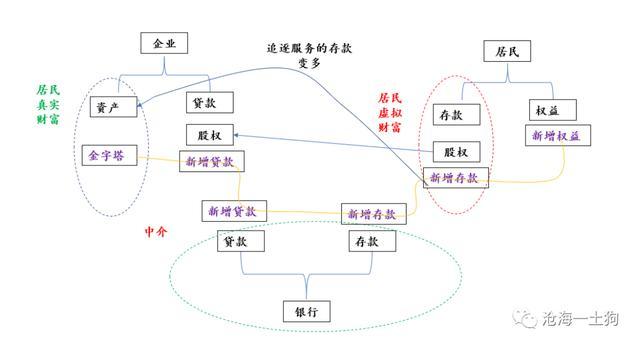

假设银行不够慎重,没能对企业进行良好的筛选,有一些企业比较搞毛,拿着银行的授权指使居民去撒哈拉修金字塔。提供生产要素的居民不会在乎具体做的项目是什么,企业让他们干嘛,他们就干嘛,只要给选票就行。但是,他们拿着选票不会投给撒哈拉的金字塔项目,他们会投给那些自己满意的项目。

假设银行投放了100个单位的信贷,有50个信贷跑到撒哈拉搞毛了,只有50个信贷提供令居民满意的苹果项目。从收入法来看,去撒哈拉搞毛也是gdp,居民获得100个单位的收入。但是,去撒哈拉搞毛一文不值,居民不会把选票投到撒哈拉项目,只会投到苹果项目。所以,追逐苹果项目的选票增加。

相对于不搞撒哈拉项目的经济体,搞撒哈拉项目的经济体有通胀的压力——追逐苹果项目的选票增加了。

投向撒哈拉项目的信贷,没能产生让居民满意的服务,但永久性地增加了选票,整个经济体有通胀的压力。

除此之外,还有一种情况会造成通胀的压力,指令的数目过于泛滥,超过了可动员的资源的数量——我们不能让一个人一边拉二胡,一边弹奏钢琴,还得看着小孩完成作业。在这种情况下,我们也会有胀的压力。相反,如果银行太过慎重,对企业项目的标准太过严格,那么,整个经济体会面临信贷投放不足,会有大批量的居民找不到事情做,会有失业的存在。在这样的一个经济体里,信贷少,选票也少,追逐服务的选票也少,整个系统有通缩的压力。

反直觉的现实

上面的讨论,并没有颠覆什么,只是对宏观经济学和货币银行学稍作延伸,透过资产负债表去寻找他们的微观基础。

在这个模型里,我们并没有去探讨,如果有利息会怎么样,如果有利润会怎么样,如果有消费借贷会怎么样,这些都有待我们以后进一步地探索。

可是即便如此,我们也能得出一系列令我们吃惊的事实:

1、投资不必事先有储蓄,投资的真实来源是生产,生产的根源是组织和劳动;

2、信贷不必有实物基础,它是一种指令,贷款和存款是对偶产生的,就像投资和储蓄对偶产生一样;

3、如果银行乱授权和过度,我们会有胀的压力;如果银行授权过少,我们会有通缩的压力;

4、如果一个经济体偏好投资,必然储蓄高,必然债务规模高;如果一个经济体偏好消费,必然储蓄低,必然债务规模低;但如果一个经济体偏好借贷消费,又不及时还款,也会高债务;

5、高债务的来源很多,一种是良性的,经济体有大量的投资品——未来会提供很多服务;另一种是恶性的,经济体有大量的隐藏的不良贷款,既可能来源不审慎的生产,也可能出自不节制的消费信贷。

6、央行无法实行不改变微观结构的宏观政策,它总是得有所偏向。

结束语

综上所述,我们可以发现,当年新增信贷和当年的产出存在某种很直接的相关性。在这些信贷指令的指挥下,要么形成了投资,要么产生了消费,他们的最终结果就是产出。

所以,信贷政策才是宏观经济里最核心的政策——它的数量和投向都极其重要。

它是一簇对社会资源的动员指令,所以,不必然有任何的实物基础,但它受社会资源的总量制约,这个总量制约就是潜在产出。与此同时,我们也会面临指令不足的情况,社会会有很多闲散资源——这就是失业。

尽管每一个政策制定者都不希望有闲置资源——失业,但是,很多情况下,现实很无奈:过往的债务太多,未处置的坏账太多,以及大多数企业和居民的资产负债表很不健康——银行无法基于某种标准投放新的信贷。

最终,这个经济体要进入漫长的资产负债表修复期。在完全修复之前,他们要么忍受信贷不足带来的高失业,要么靠央行QE(央行下场直接指挥)苟延残喘。仅仅降低无风险利率的货币政策难以起到作用。

写到最后,林林总总这一顿分析让我想起了有关央行的两句话,

我有这样一个判断,就是向前看,再过几年,如果哪个国家,特别是哪个主要经济体还保持正常的货币政策,那么这样的经济体应当是全球经济的亮点,也应该是市场所羡慕的地方。

——易纲

只有资产负债表健康以及经济前景还不错的经济体才能保持正常的货币政策。我们应该珍惜。

稳健的货币政策要灵活适度,保持流动性合理充裕,货币信贷、社会融资规模增长同经济发展相适应,降低社会融资成本。

——中央经济工作会议

资产负债表不能先糟蹋再拯救,而是要一直保持克制,需要审慎合理的信贷投放,让信贷、社融同经济增速相适应。

诱惑多多,知易行难。

ps:数据来自wind,图片来自网络

End

开了一个知识星球号,里面会整理pdf格式的资料

也会有一些碎片化的想法,点评

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/caijing/3577.html