江苏兴化农商行拟定增募资4.38亿 大股东张家港行持股降至20%

近期,证监会网站披露了江苏兴化农村商业银行股份有限公司(以下简称兴化农商行)的定向发行说明书(申报稿)。该行拟定向发行1.042亿股新股,募集资金总额4.38亿元,所募集的资金主要用于补充该行的核心一级资本,提高资本充足率。

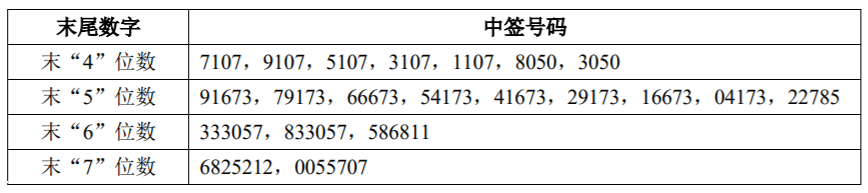

据了解,兴化农商行此次定向发行的对象共计2名,分别是江苏张家港农村商业银行股份有限公司(以下简称张家港行)(002839,SH)、兴化市经济发展有限公司(以下简称兴化经发),两者分别认购647.6万股、9772.4万股。

定增拟引入新投资者

上述定向发行说明书显示,兴化农商行此番定增拟发行10420万股新股,发行价格为人民币4.20元/股。两名定向发行对象——张家港行和兴化经发分别认购647.6万股、9772.4万股,认购股票的金额则分别为2719.92万元、41044.08万元。

其中,张家港行为兴化农商行现有法人股东,兴化经发则为该行本次新增法人投资者。依据股份认购协议,张家港行和兴化经发所认购的股份的限售期为5年,即所认购的新发行股份自本次发行结束之日起5年内不得转让。

截至2019年5月31日,兴化农商行股份总数为8.78亿股,股东户数共1040户。该行股权结构较为分散,不存在控股股东和实际控制人。资料显示,兴化农商行前五大股东分别是:张家港行(持股比例21.64%)、江苏兴海特钢有限公司(持股比例5%)、泰州温泰市场管理有限公司(持股比例4.41%)、泰州鑫州不锈钢有限公司(持股比例4.22%)、苏州市吴东市政工程有限公司(持股比例4.20%)。

根据本次发行方案,兴化农商行本次发行1.042亿股股份,发行后该行股本总额9.82亿股,张家港行持有该行股份1.96亿股,占本次发行完成后总股本的20%。本次发行完成后,兴化农商行仍不存在控股股东和实际控制人。

兴化农商行表示,本次定向发行股票募集资金主要用于补充公司核心一级资本,提高资本充足率,以支持公司业务持续、健康发展。本次发行完成后,公司的资本实力将得到进一步增强,为公司各项业务的可持续发展提供充足的资本支持;同时,提升公司风险抵御能力及优化公司股权结构,进而增强公司服务小微企业、服务“三农”的实力。

截至2018年末,兴化农商行的资本充足率、一级资本充足率、核心一级资本充足率分别为17.50%、16.65%、16.65%。据了解,在不考虑发行费用、利润累计等因素的情况下,假设发行前后加权风险资产不变,按本次定向发行股票募集资金金额4.38亿元为测算基础,本次发行完成后,该行上述三项指标将分别提升至19.34%、18.49%、18.49%。

去年末不良贷款率2.46%

兴化农商行前身系成立于1995年的兴化市农村信用合作联社,经批准于2006年改制为农村合作银行,并于2011年由农村合作银行改制为农村商业银行。

截至2018年末,兴化农商行资产总额为433.41亿元,较2017年末增加1.14%。其中发放贷款和垫款223.46亿元,在资产总额中占比51.56%。

另外,2018年末,兴化农商行的可供出售金融资产科目同比增幅较大。该行表示,公司可供出售金融资产主要由国债、金融债券、地方政府债券、企业债券、同业存单及成本计量的权益工具等构成。2017年末及2018年末,该行可供出售金融资产净额分别为20.15亿元、42.58亿元,2018年末较2017年末增幅为111.38%,主要系公司加大了对同业存单投资所致。

2018年度,兴化农商行实现营业收入14.53亿元,净利润4.18亿元,营业收入和净利润均实现稳定增长。

具体来看,兴化农商行的营业收入主要来源为利息净收入和投资收益。2018年,该行实现利息净收入9.61亿元,在营收中占比为66.11%。其次是投资收益,2018年该行投资收益主要为持有至到期投资、可供出售金融资产以及应收款项类投资所产生的利息收入,投资收益金额为4.72亿元,在营收中占比为32.49%。

资产质量方面,2018年末,兴化农商行不良贷款率为2.46%,较上年末下降0.37个百分点。拨备覆盖率为210.45%,较上年末上升34.24个百分点。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/gupiao/633.html