2020年,普通的我们,不普通的理财与投资

挥别2019,我们迎来了2020,送走与迎来的不只是时间,还有机会与风险。回眸2019年,投资理财者不妨打开APP,看看自己的资产收益率相对主要资产,处于什么水平?

2018年的全球资本市场齐声下跌,2019年初无论是各国政府、央行还是世界货币基金组、世界银行,都统一地给出经济下行放缓的前瞻预判。但是,作为经济领先指标的股票市场在经历了疲软的2018年后,于2019年开启了升势,再后金融危机时代,撑起了少有的全球普涨年。

作为普通投资理财人群,我们的首要目标是资产的保值与增值。2019年确实是一个资产升值年,所以,2020年能否延续收益吗?2020年的经济与资本市场又会如何演绎呢?本文将就以上问题展开探讨。

你的目标决定你的收益在我们按下买入按钮的那一刻前,是否问过自己一个简单的问题:投资目标是获得多少的收益率,同时,愿意承受多大的风险?在弄清楚第一个问题前,我们必须明确自己的参考标准(Benchmark)。投资理财的最低标准是资产的保值增值,但我们依旧需要一把“标尺”。

我们往往被2019年股市迷人的收益率吸引,但权益类资产的收益率并不是投资理财人群的绝对标尺,同时,中国股市好一年坏一年的规律也被大部分人忽略了。

对于大部分基础投资理财人群,如果以1年作为目标期限,跑赢通胀、货币供应量(货币超发量)以及GDP增速可以作为指标(不考虑人民币汇率因素)。根据经济学家费雪的理论,实际利率等于名义利率减通货膨胀率,所以,通胀在我们投资理财中是一个重要的指标(最新数据:2020年1月CPI同比增长5.9%)。2019年至今,中国通胀水平因猪肉及食品价格的上涨出现明显的攀升。统计局数据显示,2019年11月中国CPI同比上涨4.5%,但从细分项看,11月食品价格同比上涨19.1%,影响CPI上涨约3.72%,而非食品价格上涨1.0%,影响CPI上涨约0.77%。

另外,扣除受到多种因素影响的食品价格后,核心CPI自2018年开始处于持续的下滑中,而制造业价格端的PPI自2017年开始了明显的月度同比的下滑。种种迹象表明,中国的通胀虽然月度同比居高位,但并未出现通货膨胀的风险(3%以上的通胀需要警惕),反而,类滞胀与通货紧缩的风险则更需关注(目前市场对于通胀的观点有一定的分歧,主要集中在通缩与类滞胀的讨论)。当通胀率数字开始变得具有迷惑性时,相对高目标的投资人群可以重点关注货币发行和GDP增速两大数据指标。

M2作为广义货币,是银行体系之外的现金加上企业存款、居民储蓄存款以及其他存款,它包括了一切可能成为现实购买力的货币形式,通常也反映社会总需求变化和未来通胀的压力状态。目前,中国M2增速维持在8%水平,是当下社会“钱”增速的体现,对于投资理财具备参考价值。

值得注意的是,人居可支配收入以及GDP增速也是基础投资理财的指标,目前约维持在6%左右水平。综合看,普通投资人群的目标收益率除了跑赢通胀之外,6%-8%也是可设置的高目标,但是真实投资世界里追逐6-8%的年化收益率其实不简单(要知道投资大师达里奥自1961年至2018年的年化收益率为12%)。有了投资理财的目标之后,我们能通过哪些方式跑赢呢?

投资理财人群可以通过多种多样的资产与配置工具,完成自己的投资理财目标,这里包括:精选可配置的资产(资产配置),在适当时机买入或卖出(择时),如果你大量配置个股资产,还要做好选股工作。有海外金融学研究者通过统计数据分析出,资产配置是投资理财成功中占比最大的成功要素,超过择时与选股。

上图指出了广义上,主要的资产配置品种。

上图反应的是目前市面上适合普通个人投资的资产(基于广义大类资产),按照风险(收益)大小,以及普惠度(是否能够低门槛的参与)细分为如上品种。以现金类为例,普通存款利率忽略不计,一年定期存款利息年利率不到2%,而货币基金目前收益率处于相对较低水平(余额宝7天年化收益率为2.4%)。所以,从现金类到固收率产品,都只是你跑赢通胀的基础,而权益类资产包括,直接股票投资、指数基金、股票基金及混合基金的投资都是分享更多利得的方式,帮助你冲刺6-8%的高目标。

除此之外,我们还需要管理好风险,对冲股票市场突发风险的避险资产黄金(可通过贵金属及 黄金基金实现)也对普通投资者开放,在极端情况下,黄金具有极佳的对抗风险能力,尤其是在贸易摩擦与地缘政治风险不断的2019年,黄金录得超过16%的涨幅。相较之下,高杠杆和高风险的大宗商品、期货以及数字货币等对于普通投资理财人群而言就难以把握了。

在选择配置好资产之后,我们还要关注选择买入或卖出的时间,这里的判断需要根据自己的主观判断,而时机的把握主要依靠投资者对于基本面(包括宏观经济、政策、周期)、流动性(包括货币供应、资金分配)、估值(资产绝对估值和相对估值、风险调整)和供求关系(资产结构、投资者结构和情绪面)等因素的分析。

另外,如果参与股票投资,在二级市场上选择好股票也非常重要。对于没有时间实时看盘或付出较大精力做分析的投资理财人群而言,其实可以做到“束手有策”,比如以配置指数、主题类的股票基金实现。

2020年普通人的投资策略需要在资产配置、择时和选股上更加细心,2019年中国权益资产的“N”形波动给我们上了一课,如果无法配置好资产,无法选择对买入和卖出的时间点,我们很可能错失大部分的收益,并在资产回调中最大化损失。

回顾2019:杠铃策略站在当下放眼全球,各国已经出现了不可思议的低利率大格局。2008年金融危机与2010年欧债危机之后,不少国家央行为了对冲不断下行的经济、物价以及失业率,故而大幅度下调基准利率,甚至实行负利率政策。在欧洲、日本的出现负利率对于经济提升的作用边际性减弱(目前,全球三分之一至四分之一的金融资产出现负利率)。

在美国,2015年12月停止了量化宽松与资产负债表的扩张(原来美联储通过购买金融资产释放流动性,以扩大资产负债表),而2019年,美国中央银行又再次开启了扩表,并连续预防性降息,年中一度出现了少见的长短期的债券利差(以10年期为代表的市场无风险利率低于短期债券利率)转负,在长短利率倒挂时,未来有极大的可能出现经济衰退。全球的低利率与负利率直接地说明了对于未来收益率的担忧。

经济学基本原理告诉我们,利率水平与收益水平是正比关系,如果全球对于未来的利率预期的越来越低的,则代表着我们投资与企业经营的收益率并不被看好。在这样的情况下,资本市场却出现了不一样的情况。经历了2018年全球资本市场的衰败,2019年的全球权益类资产全面走高,美国股市继续长牛,不断创出新高,标普500指数涨幅近30%;欧洲国家中法国、德国股市都出现大幅反弹。中国A股出现“N”形走势,全年上证指数涨幅超过22%,沪深300指数录得超36%的上涨,代表着新兴科技(科技互联网企业+医药企业占比达60%)创业板指数涨幅超过40%。这是一种与经济走势不一样的背离,作为经济的领先指标的股市,它的表现是否在暗示经济行至周期尾部?还是对于经济的预期差短期抬升了权益类资产价格?值得我们思考。

回到中国,经济下行似乎已经成为大家的共识,但在货币、财政等政策的逆周期调节下,中国GDP十年的下滑较为缓和,据统计,GDP从9%下降至8%用了3个季度,6%下降至7%耗时14个季度,7%下降至6%用了17个季度。所以,当经济缓步下降,且预期差被市场慢慢消化时,资本市场的风险也会缓慢释放。

如今我们又遇到了“黑天鹅”事件,因为疫情的原因,多家机构预测中国季度经济在一季度将受到1.5-2%的下修,当然最好的局面是最早控制住疫情,让生产力得以恢复。在这样的大背景下,这些年带动经济发展的三板斧——基建、货币、房地产,将发力,这将需要我们关注三四季度的相关数据来验证拉动的效果。从长周期和历史的角度看,根据今年多位专家学者的研究发现,中国经济的行驶轨迹与上世纪东亚国家和地区相似。

对于日本、韩国、中国台湾等经济体的研究发现,中国在经济同期表现并不逊色,甚至在部分领域,如工资上涨、汇率稳定性和科技发展水平等方面,优于同期东亚经济体。但同时也暗示着中国经济增速放缓还需要更长的时间。

2019年风险事件不断,包括逆全球化问题、地缘政治问题等,所以避险资产黄金也受到了拥抱。各国央行年初开启了对黄金的购买,黄金资产在全球权益类市场向好的情况下,录得了全年超过16%的涨幅。所以,回顾2019年,对于资产配置最佳的策略可能是杠铃策略(一头重配高风险/高收益资产,一头配置避险资产),在大量配置权益类资产的同时,配置避险贵金属,对冲风险的同时,也享受到了高风险带来的资本利得。

展望2020:当共识达成之后展望2020年的投资理财,我们从几个方面展开思考。首先是经济增速放缓的共识,虽然经济下滑在长周期理论看,似乎接近尾部,但继续下滑的预期依旧存在,并且广泛被接受,这样的预期差可能会显著地显现在资本市场上。

其次,关注利率政策与全球的低利率环境还在持续。相较日本和欧洲,美国的货币政策空间较大,但在美联储最新的会议上,释放出的政策态度是趋向于今年不再降息,而在年初,华尔街多家机构的综合观点来看,预计今年美联储有1-2次的降息操作,如果疫情波及全球的话,联储下调联邦基金利率的动作会超过年初的预设。目前,中国的利率水平还有较大空间,但央行货币政策必须考虑到猪肉及食品价格高企引发的高CPI数字(由于猪肉价格12月出现下滑,央行在1月1日宣布降准),而目前,中国央行手中依旧有较多操作工具,可以通过MLF、逆回购利率等实现变相降息。

第三,关注中国财政政策。在目前的经济情况下,中国经济由数量向质量导向,由低端产业向高端与科技产业转型的步伐不曾停下,但在调结构与深化改革中,需要遇到一些波折,此时财政政策对于实体经济的作用就需要显现。疫情也将让这样的刺激变得更加重要,所以毫无疑问,今年是一个基建的大年。在后金融危机时代,全球性的货币政策效用边际递减时,而财政政策可能有更大的发力空间。

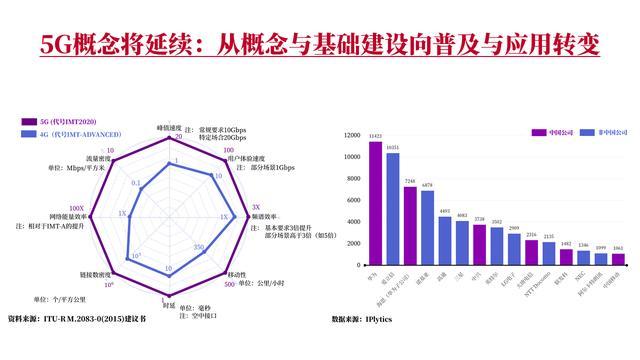

第四,毫无疑问是技术周期。康波的大技术周期中,我们是否迎来了一个全新的周期呢?

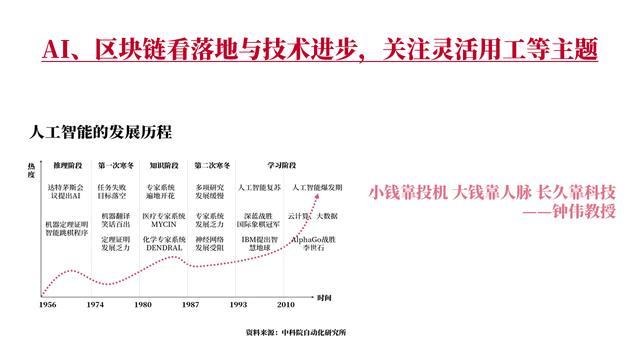

在当下技术发展其实平行对比是不如上世纪初的(很多人把目前的全球经济格局与二战前做对比),人工智能在2006年Hinton教授等人的深度学习引领下,这十年快速发展,解决了部分商业问题,但落地还不够完全,低成本的方式更值得我们探讨。

AI的不可解释性(目前停留在相关关系中)和新技术的突破(目前没有理论突破),都值得我们关注,但都不是最要紧的,因为目前人工智能、大数据、区块链,甚至还有些距离的量子计算等,如果一旦因为信息技术发展(2020年将是5G落地之后的商业化发展大年)而产生共振,将掀起新一波的技术落地,这才是我们需要关注的。(疫情之中,人力资源就成为了一个大问题。所以,灵活用工、远程面试等就开始被越发关注了起来。AI+人力资源也成为了一个资本市场的热点。)

另外,还要对风险事件多加防范。2020年将是国际政治经济的重要年份,不少国家与地区将上演选举大战,不可不防的全球性地缘政治风险是否引发金融市场的敏感反应,这些将让投资理财人群不得不关注避险资产。

总之,当共识被达成之后,前方的路就明晰了。当我们的经济遭遇或显性或隐性的问题时,那些曾经的降杠杆是否将被按淡化?经济的前置指标会否成为重拾信心的工具?我们等待2020年的答案。

结语走过2019年,对于投资者而言,权益类资产收获了较大的资本利得,在大部分机构看来,很可能延续到2020年。2020年已经到来,投资者需要重新拟定自己的投资理财的目标和规划,细致地完善自己的资产配置思路,让自己在投资理财的新一年中收获财富,亦或是经验吧。

完 | 感谢阅读

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/licai/531.html