过年前,我的基金要不要止盈赎回呢?

刚刚过去的2019年不少基民都赚到了钱,喜气洋洋迎接下个星期的春节。

全市场来看,2019年股票型基金的平均收益率为39.8%、混合型基金为35.04%(来源:银河证券,统计区间2019/1/1-2019/12/31)。而中欧基金成绩更加亮眼,剔除2019年新成立的基金,中欧主动管理权益基金的2019年度平均涨幅为44.36%、近五年则为134.34%(来源:银河证券,截至2019/12/31)。

所以,现在应该不少投资者都是盈利状态。那么问题来了,年前要不要止盈赎回呢?我们分情况来看。

有一种情况是过年临时急需资金进行采购或者周转等活动。如果实在着急等钱用,自然可以选择赎回基金。

但我们还是要再啰嗦一句,短期内要用的资金请千万不要拿来投资中高风险的基金,比如股票基金、指数基金、混合基金等。因为短期内行情并不一定是涨的,而中高风险的基金投资最好把时间拉长一些、再长一些,才能使赚钱的概率更大。如果是短期内要用的资金,还是建议配置货币基金、短期理财等较低风险较高流动性的产品,以免因为短期内的波动和赎回而引起不必要的亏损。

做投资有很多种策略,大型机构常用的、比较标准的是SAA+TAA(战略+战术型资产配置),个人投资者常用的有核心+卫星策略、长期持有策略、再平衡策略、阶段性止盈策略等等。如果在买之前自己已经制定了投资纪律,且明确设定了某个止盈收益率,那么达到目标收益率后可以考虑赎回,按照策略执行,也便于后续检验该投资策略的有效性。

相信更多的人是这种情况,抱着“下跌之后再抄底”的心态,那小欧希望大家多考虑考虑。

首先,年后跌不跌不一定如你所想,不一定有抄底的机会。

这里,小欧搬一下中欧财富管理团队对后市的最新观点:中美贸易摩擦阶段性缓和,导致市场风险偏好随之获得抬升,或将提前并放大春季躁动,长期看贸易摩擦仍将持续产生影响,但A股市场的核心影响因素终归会回到经济本身。未来低估值板块或呈现轮动上涨的态势,而主线大概率将依旧在消费和科技板块上,5G 带来的新科技产业周期下,有核心竞争力和业绩支撑的科技股或将持续具备较强吸引力。

现在,我们可能正处在春季躁动之中,而普涨行情能持续多久、涨幅有多大,是很难预测的。在所谓的春季躁动结束之后,是否会有新的好消息和投资逻辑出来,也都是未知的。

其次,基金经理主动管理的能力,一定不能忽视。

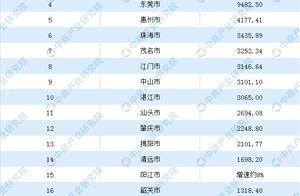

大家的“抄底”想法,是针对市场整体来说的,但忽视了优秀基金经理主动管理的力量,而我们买主动基金不正是看中了基金经理和基金公司的能力嘛。即使市场不涨或者下跌,优秀的基金产品逆势上涨的可能性并不小。由下图可看出,在这4次大盘跌破3000点到重回3000点的区间,主动权益基金的平均收益率都是正的、且都>5%,而优秀的基金表现可能会更好,如中欧新蓝筹A的表现就更加亮眼了,四次里有三次都实现了>28%的正收益。

数据来源:Wind,中欧基金整理,中欧新蓝筹A2008-2019年每年度涨幅分别为-1.65%、54.17%、4.05%、-13.95%、11.00%、14.62%、24.09%、55.49%、-2.23%、19.71%、-18.33%、59.13%,业绩比较基准涨幅分别为-22.86%、52.65%、-5.87%、-14.12%、6.36%、-3.06%、31.11%、7.53%、-5.21%、13.03%、-13.91%、22.76%。

再者,赎回之后什么时候加回来,是个大大的问题。

大多数朋友在赎回之前想的是,先赎回,等大盘和基金都跌了以后我再买回来。就算大盘和基金都如您所想,确实跌了,那么选在跌多少的时候买回来恐怕又是难题。

小欧脑补下可能的场景:跌了一点——哎呀再等等,可能还要跌的——又跌了一点——哎呀是不是形成了下跌的趋势啊,可能还会继续跌,晚点再买——涨回了一点——稳住,可能只是回弹,还会下去的——又涨了好多——啊啊啊赶紧买进去,买晚了啊!

赎回容易,再买回去可能就难了!很有可能加在了净值更高更贵的位置上,回头看会发现还不如不卖。

那么,还有哪些情况是确实可以考虑赎回基金的呢?

除了急需用钱和约定好了止盈纪律之外,以下几种情况发生时,可以认真考虑赎回了!

基金经理发生变更/基金投资策略发生重大变化

买基金就是选择基金经理(指数基金除外),如果基金经理变了,那么这只产品的风格特点大概率会跟原来非常不一样,基本上变成了另一只基金。如果您是奔着基金经理买的,那么可以考虑赎回,选择该基金经理管理的其他产品。

还有一种情况,基金经理没变,但基金投资策略变了,比如指数增强型基金跟踪的指数有变化,又比如灵活配置型基金变成了股债分仓、且债券的比例大大提升(当然,这种变化可能也会涉及新增聘另一位基金经理)。那么这只基金产品相当于也是“大变样”,您继续持有它的逻辑可能就不对了,需要重新考虑考虑。

想要调整整体基金组合的结构

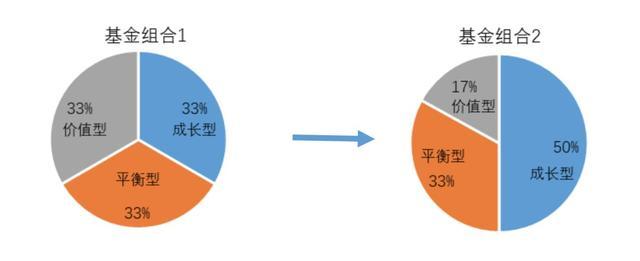

基金可能仍然是好基金,但整体结构需要定期审视、优化、调整。举个例子,建立基金组合时,成长型、平衡型、价值型可能各占三分之一,而现在认为从未来三年的角度看,成长型可能相对会表现更好,想适当提高成长型的比例,从三分之一提高到二分之一,相应地压缩价值型的比例、平衡型保持不变(如下图)。那么,调整结构不可避免地意味着要赎回某些基金、增加申购某些基金,而这种赎回是比较合理的。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同和招募说明书等法律文件。过往业绩并不预示其未来表现。

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/jijin/2262.html