「广发策略」龙头迁移,多点开花——基金19年四季报配置分析

报告摘要

●基金资产配置:份额增长,维持高仓位、或继续加仓。

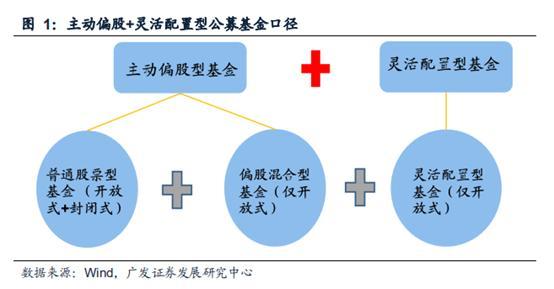

根据今日发布完毕的基金四季报数据,我们考察“主动偏股型+灵活配置型”基金的配置情况。普通股票型仓位86.7%,相较于三季度的历史高点小幅下降0.1%;偏股混合型基金加仓0.9%至84.9%。灵活配置型基金仓位加仓3.7%至59.3%。整体持股市值显著上升13.0%,份额增长2.2%。

●基金板块配置:加配创业板头部公司。

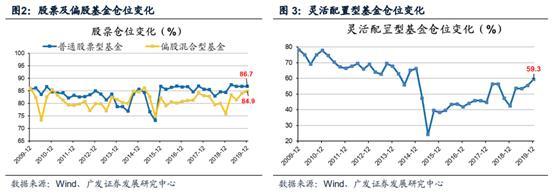

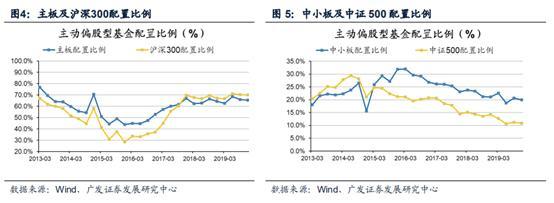

主板配置下降至65.3%;沪深300配置下降至70.1%;中小板、中证500配置亦有下降;对创业板的配置比例连续2季度抬升、配置回到中水位;主要加仓头部市值公司,创业板指市值前30%、前50%公司配置创新高。依然是以龙为首,各行业龙头股指数配置比例维持在31%的近九年高点。

●基金行业配置:必需消费降温,TMT与周期成“新宠”。

Q4加仓最多的行业是房地产、电子、家用电器和有色金属等,减仓最多的行业是医药生物、非银金融、食品饮料和计算机等。电子、建材、休闲服务等行业配置处于历史高水位。基金仓位处于08年以来仓位9/10分位以上的:半导体、电子制造、医疗服务、景点、酒店、白电等。仓位处于08年仓位1/10分位以下的:工业金属、高低压设备、基础设施等。目前超配幅度最大的行业:食品饮料、家电、休闲服务、电子等;低配幅度最大的行业:钢铁、建筑装饰、采掘等。

●基金行业配置:依然是“以龙为首”,但对必需消费的配置自历史拥挤的高点下降后,TMT、周期、可选消费等其余板块“多点开花”。

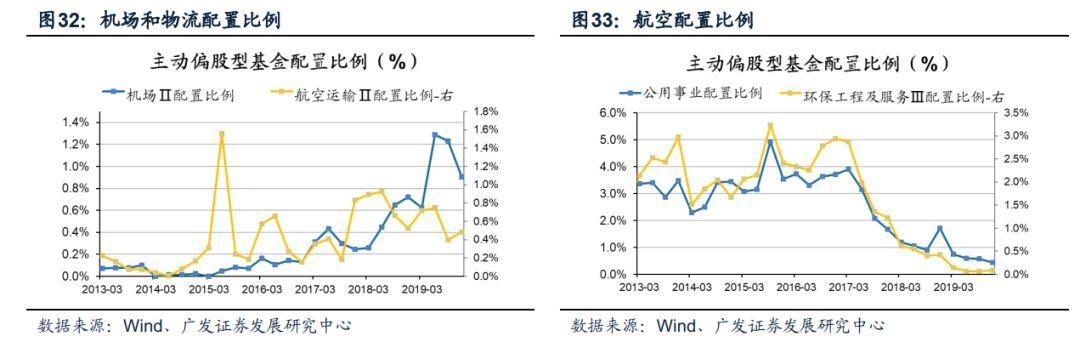

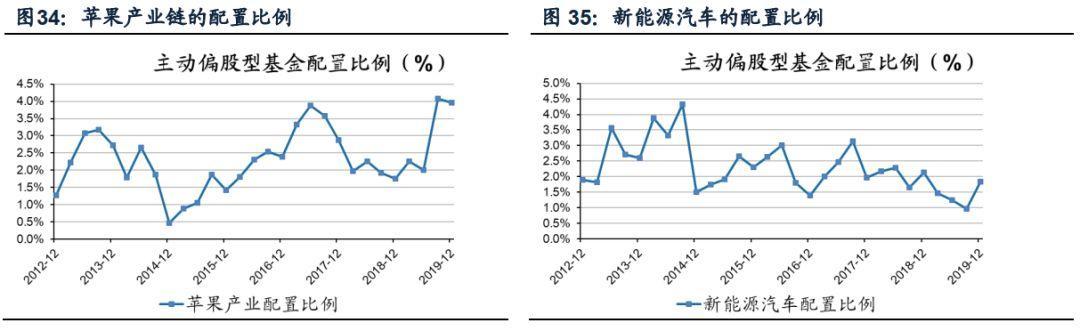

周期:自历史低点配置上升,加仓建材、机械、重卡、稀有金属、化学制品、造纸等行业。消费:必选降温、可选加码,医药Q3大幅加仓而Q4是配置下降最多的一级行业,白酒、农业等配置也自阶段性高点继续下降,而家电、汽车、家具、景点与酒店等可选消费行业配置上升。成长:电子是四季度加仓幅度第二的一级行业,超配接近一倍,子行业半导体配置比例刷新历史新高,传媒再受青睐,而计算机和通信配置下降。大金融:房地产是Q4加仓幅度最高的一级行业,银行配置稳定、非银配置下降。交通运输配置下降,主要减配机场,航空配置小幅上升。主题:苹果产业链配置下降,新能源汽车自历史低点加仓。

●基金个股配置:持股集中度较Q3小幅下降。

19Q4基金前十大重仓股持股比例26.2%,较三季报持股集中度下降。万科A、伊利股份新进入前十大,而恒瑞医药、保利地产退出前十大。

核心假设风险:基金四季报仅披露十大重仓股,反应的信息不够全面;灵活配置型基金中股票的配置比例不确定。

引言

主动偏股+灵活配置型基金口径

我们本文着重以公募基金中的“主动偏股+灵活配置型基金”作为主要考察对象。以主动投资(偏股配置)+灵活配置为口径筛选,19年Q4该类公募基金的资产总值占全部公募基金的13.7%,但是股票市值占全部公募基金的比例高达62%,具有很好的代表性。

下文不做特殊说明,我们所示的“基金”配置统计均为上述口径。其中主要加仓头部公司,对创业板指市值前30%、50%的公司配置比例均创历史新高,均已超配一倍。

正文

一 资产配置:份额增长,维持高仓位或继续加仓

Q4主动偏股型公募基金相较Q3维持高仓位、或进一步加仓。具体来看,普通股票型仓位86.7%,相较于三季度的历史高点小幅下降0.1%;偏股混合型基金加仓0.9%至84.9。灵活配置型基金仓位加仓3.7%至59.3%。

19Q4基金持股市值相比19Q3显著上升13.0%——普通股票型、偏股混合型和灵活配置型基金持股市值分别上升10.2%、15.7%和9.8%。

主动偏股+灵活配置型基金19Q4持股份额增加2.2%——普通股票型基金份额上升4.2%,偏股混合型基金份额大幅上升7.0%,灵活配置型基金份额小幅减少3.0%。

二板块配置:加配创业板头部公司

二板块配置:加配创业板头部公司对大市值股票的配置比例继续小幅下降。—主板配置比例下降至19Q4的65.3%,低配5.4%;沪深300配置比例下降至19Q4的70.1%,但仍超配15.2%。

四季度基金对中盘股、中小板的配置亦有所回落—中小板配置比例由19Q3的20.6%降至20%(超配2.4%),中证500的配置比例由19Q3的11.2%降至10.8%(低配3.8%)。

对创业板的配置比例连续2个季度抬升、配置回到中水位;主要加仓头部市值公司,创业板指市值前30%、前50%公司配置创新高——对创业板的配置比例由19Q3的13.5%继续上升至14.7%(超配3.1%),回到历史配置的中性水位;其中主要加仓头部公司,对创业板指市值前30%、50%的公司配置比例均创历史新高,均已超配一倍。

对行业龙头股的配置热情维持高位。我们构建的行业龙头股指数(选取申万二级行业中市值和收入综合排序第一的公司),19Q4龙头股配置比例维持在31%的阶段性高位(12年以来高位)。

三行业配置: 必需消费降温,TMT与周期成“新宠3.1行业配置概述:加仓可选消费、周期、TMT,减仓必需消费

三行业配置: 必需消费降温,TMT与周期成“新宠3.1行业配置概述:加仓可选消费、周期、TMT,减仓必需消费与三季度末相比,19年四季度主动偏股型基金主要加仓可选消费和中游制造,而对必需消费、服务业的配置比例下降。

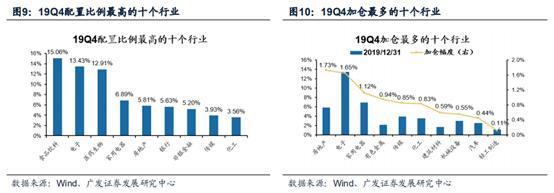

19Q4配置比例最高行业的是食品饮料、电子、医药生物和家用电器等,19Q4加仓最多的行业是房地产、电子、家用电器和有色金属等,减仓最多的行业是医药生物、非银金融、食品饮料和计算机等行业。

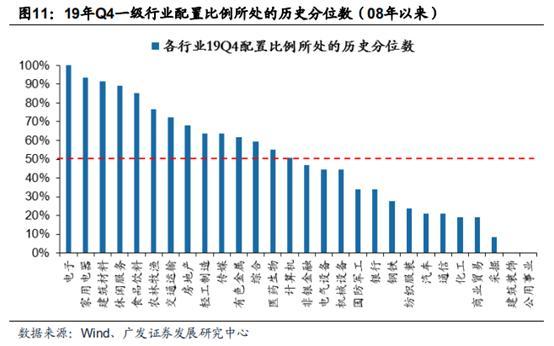

目前一级行业配置比例处于历史8/10以上高水位的行业主要是:电子、家用电器、建筑材料、休闲服务、食品饮料等。

目前二级行业仓位处于08年以来9/10分位数以上的行业——半导体、电子制造、酒店、白色家电、景点、医疗服务和元件等。其中19Q4仓位创2008年以来新高的板块有:半导体和其他电子。

二级行业仓位处于08年以来1/10分位数以下的行业——工业金属、高低压设备、铁路运输、中药、塑料和基础设施等,其中19Q4仓位创2008年以来新低的板块有:铁路运输、电力和石油化工。

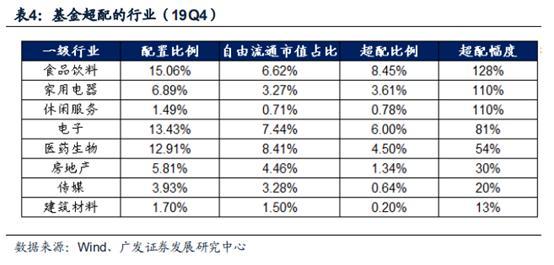

四季度基金超配最多的仍是消费行业,但超配的行业数量自前几个季度持续减少——19Q4基金超配幅度最大的行业:食品饮料、家用电器、休闲服务、电子等,对食品饮料、家用电器和休闲服务超配了1倍以上。电子、传媒是超配的成长行业,地产也回到了超配状态。

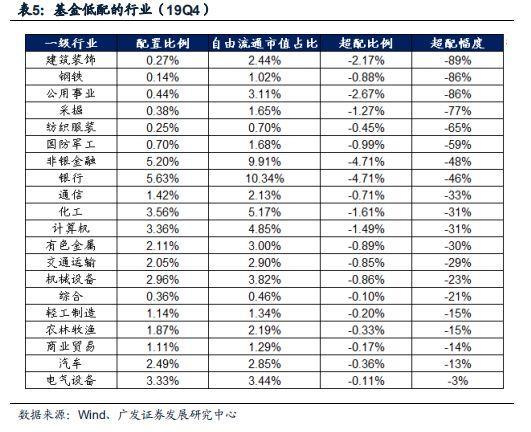

四季度基金低配最多的主要集中在周期——19Q4基金低配幅度最大的行业:建筑装饰、钢铁、公共事业、采掘等,主要集中在周期。银行、非银金融等金融板块,以及通信、计算机等成长板块也仍处于低配状态。

3.2 周期:多点开花,自历史低点配置上升

3.2 周期:多点开花,自历史低点配置上升四季度主动偏股型基金对传统周期股的配置普遍自历史低点回升,不但继续加仓结构性高景气延续的建材、机械、重卡,而对边际景气预期改善的稀有金属、化学制品等行业的配置亦有上升。

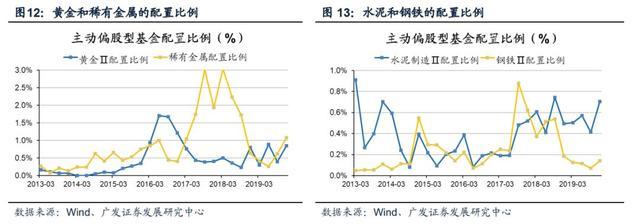

上游资源——有色继续加配黄金与稀有金属;煤炭开采配置小幅上升。

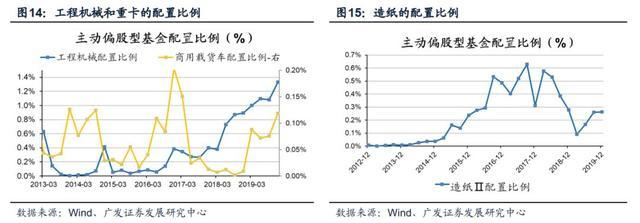

中游材料——建筑材料配置回到12年以来高位,其中对水泥的配置比例0.7%加回至18年阶段高点;钢铁配置小幅上升;化工结构性加仓化学原料与化学制品。

中游制造及设备——机械设备配置上升,其中工程机械Q4配置比例1.3%刷新12年以来新高。电气设备配置下降、高低压设备小幅上升。重卡配置比例上升,回到13年以来中位数水平。造纸自低点连续3个季度配置上升。

3.3 消费:必选降温,可选加码

3.3 消费:必选降温,可选加码必需消费板块在连续配置上升后,Q3-Q4配置持续下降,结构进一步分化。

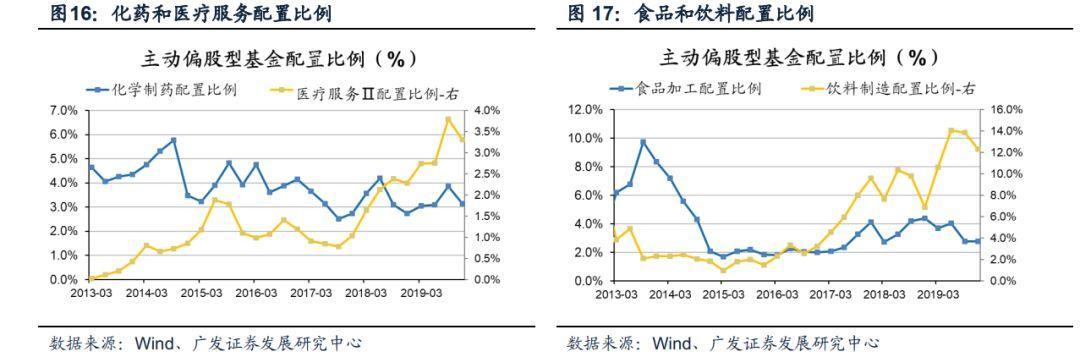

医药经历了Q3的大幅加仓后,Q4却是基金配置下降最多的一级行业,从Q3的15%下降2%至Q4的12.9%(超配4.5%),子行业出现不同程度的减配。化药配置下降0.7%至3.1%,生物制品配置下降0.4%至3.1%;医疗服务配置自历史最高点下降0.5%至3.3%。

食品饮料配置Q4继续下降1.5%至15%(超配8.4%)。白酒配置自阶段性高点继续下降,配置下降1.7%至12%(超配7.5%)。食品加工配置稳定至2.76%(超配1%)。白酒在12年Q3配置高点的绝对比例是15.2%(超配高点11.7%),当前配置比例降温,回落至12%(超配7.5%)。

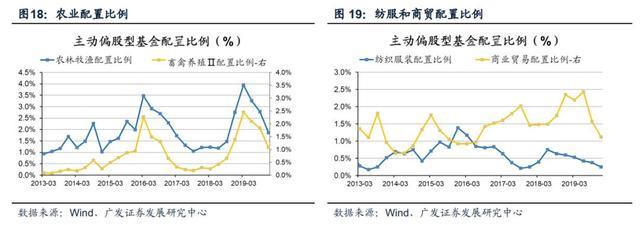

农业板块配置较Q1的历史最高峰,连续三个季度降温,回到了小幅低配的状态。农林牧渔配置比例下降1%至1.9%,畜禽养殖配置进一步下降。

商业贸易Q4配置继续明显下降,配置回到17年以来低点——Q4相比Q3下降0.5%至1.1%(标配),子行业对一般零售配置下降明显。

纺织服装配置仍在连续下降——对子行业纺织制造和服装家纺的配置均回落。

可选消费的配置升温,家电、汽车、家具、景点与酒店等行业配置上升。

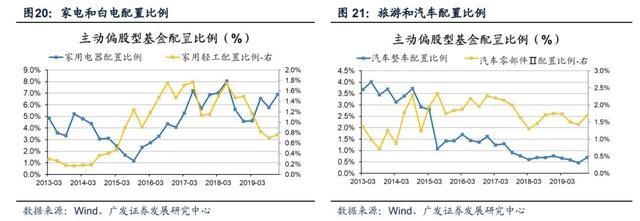

家电与家具配置比例上升。家电(主要是白电)相比Q3上升1.1%至6.8%(超配3.7%),家用轻工配置小幅抬升至0.76%。

汽车配置自历史最低点有所增配,对整车和服务的配置都有增长。

休闲服务中景点和酒店配置连续上升,旅游自历史最高点配置下降——景点配置上升至Q4的0.8%(超配0.7%),酒店加仓至0.16%(标配),而旅游配置明显减仓至0.5%。

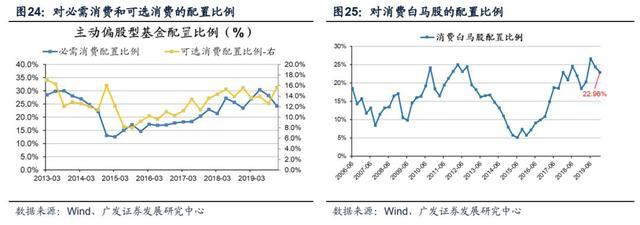

我们看到Q4对消费的内部呈现出明显的“必选降温、可选加仓”的分化特点,机构对消费的配置结构出现迁徙。选取33只机构配置最集中的消费白马股衡量跨行业属性的消费配置集中度,19Q4公募基金对33只消费白马股的配置比例自Q2的历史最高点连续两个季度下降。

3.4 成长:半导体刷新历史新高,传媒再受青睐

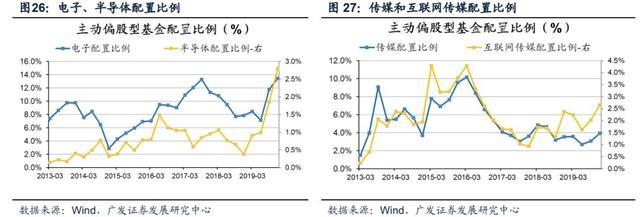

3.4 成长:半导体刷新历史新高,传媒再受青睐电子行业是四季度公募基金加仓幅度第二的一级行业。电子Q4配置上升1.7%至13.4%(超配6%),超配接近一倍。子行业主要加仓半导体,子行业的配置比例刷新历史新高。半导体配置上升1%至2.8%(超配1.5%),配置刷新历史新高;电子制造配置上升0.6%至6.4%(超配3.9%);光学光电子自低点连续两个季度配置上升;元件自历史高点的配置下降。

传媒配置自历史低点连续两个季度加仓,相比Q3的3.1%上升至Q4的3.9%,已回到小幅超配状态,主要加仓互联网传媒和营销传播。营销传播配置相比Q3的0.48%上升至Q4的0.9%(超配0.2%),互联网传媒配置相比Q3的2%上升至Q4的2.6%(超配1%)。

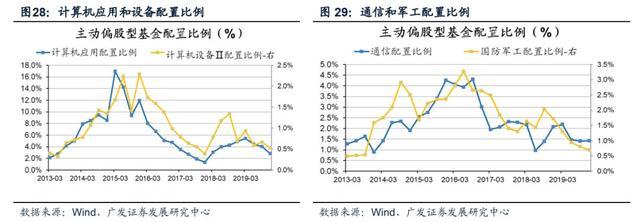

计算机配置连续3个季度下降,配置3.3%低配1.5%。两个子行业配置均有下降。

通信配置基本持平在1.4%(低配0.7%)。通信运营的配置出现下降。

国防军工相比Q3的0.3%下降至Q4的0.7%(低配1.0%)。连续5个季度减仓,配置回到14年以来低点。

3.5 大金融+服务+公用事业:房地产加仓幅度最高,公用事业配置低点

3.5 大金融+服务+公用事业:房地产加仓幅度最高,公用事业配置低点房地产是Q4加仓幅度最高的一级行业,银行配置稳定、非银配置下降——银行配置稳定在5.6%(低配4.7%);非银配置从Q3的6.7%明显下降至Q4的5.2%,主要是对保险的配置比例下降1.6%至3.8%(回到小幅低配0.6%),而对券商的配置比例稳定在1.4%(低配3.6%)。地产配置明显上升,自Q3的4%回升至Q4的5.8%,由低配重新回到1.3%的超配状态。

交通运输配置下降,主要减配机场,航空配置小幅上升。机场的配置自10年以来新高连续2个季度下降,Q4下降0.3%至0.9%,但依然超配了约一倍。

3.6 主题:苹果产业链配置下降,新能源汽车自历史低点加仓

3.6 主题:苹果产业链配置下降,新能源汽车自历史低点加仓19Q4基金对各主题板块配置分化,苹果产业链配置自历史最高点下降,新能源汽车自历史低点回升。

四个股配置:持股集中度小幅下降

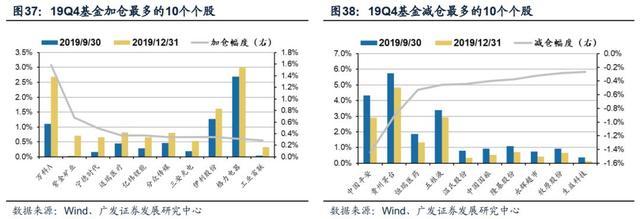

四个股配置:持股集中度小幅下降19Q4基金前十大重仓股持股比例26.2%,较19Q3的持股集中度小幅下降。当前基金持仓最重的个股风格仍旧由消费主导,目前持仓最重的10只个股中有6只是消费股,万科A、伊利股份新进入前十大,而恒瑞医药、保利地产退出前十大。

主动偏股型公募基金19年Q4加仓最多的个股是万科A、紫金矿业、宁德时代、迈瑞医药、亿纬锂能等,19年Q4减仓最多的个股是中国平安、贵州茅台、恒瑞医药、五粮液、温氏股份等。

风险提示

基金四季报仅披露十大重仓股,反应的信息不够全面;灵活配置型基金中股票的配置比例不确定。

本报告信息

对外发布日期:2020年1月22日

分析师:

戴 康:SAC 执证号:S0260517120004,

SFC CE No. BOA313

郑恺:SAC 执证号:S026051509004

感谢您的关注!

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/jijin/2440.html