一文梳理“新基建”八大方向(中信建投深度)

3月4日召开会议,会议强调加快5G网络、数据中心等新型基础设施建设进度。要选好投资项目,加强用地、用能、资金等政策配套,加快推进国家规划已明确的重大工程和基础设施建设。

对于“新基建”的发展和投资方向,中信建投通信团队推出“新基建系列报告”八篇深度:

新基建系列报告之一:看多5G,从设备到应用

新基建系列报告之二:5G应用之首,物联网

新基建系列报告之三:移动边缘计算,站在5G“中央”

新基建系列报告之四:5G应用前瞻,云VR/AR、车联网、无人机

新基建系列报告之五:沟通从地面到天空,卫星通导遥发展提速

新基建系列报告之六:通信模组出货放量,本土厂商加速赶超

新基建系列报告之七:5G应用之全球趋势前瞻:应用与流量齐飞

新基建系列报告之八:云基础设施投资回暖的起点

1

新基建系列报告之一:看多5G,从设备到应用

1. 通信行业景气向上,Capex回暖,虽初缓后急,但趋势上确定性较高,应重点关注2019年通信板块;

2. 考虑“加快5G商用步伐”的工作要求,对于5G的推动非常积极,2019年中国5G基站建设规模可能超预期(资本开支上调),叠加流量持续高增长、运营商低频重耕和5G腾频,2019年4G建设量超预期,给业绩较强支撑;

3. 作为板块性行情,配置上可以多元化选股(围绕产业链),初期重点关注建设期设备类标的,后期可重点关注出业绩或应用类标的:

5G板块,2019Q2前,投资偏主题,需关注事件(如5月前后可能发商用试验牌照/临时牌照)、情绪、持仓等(估值提升);2019Q2之后,逐步进入业绩兑现期,该阶段建议重点关注成长逻辑好、业绩可能超预期的,以及应用类标的(业绩带动)稳健标的:基站设备商、中国铁塔(港股)、烽火通信、深南电路;

弹性标的:世嘉科技、华正新材、银宝山新、通宇通讯、武汉凡谷、光迅科技、天孚通信、永贵电器等。

非5G板块:和而泰、中新赛克、海格通信、中际旭创、海能达、光环新网、移为通信、广和通。

2

5G应用之首,物联网

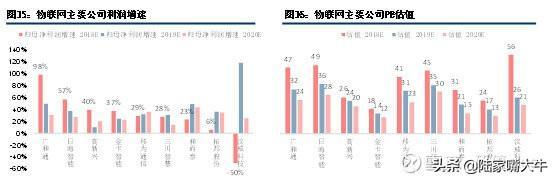

物联网的应用具有垂直行业属性,各行业成熟一个发展一个,“多波次、接力式”;

从“净增量”来看,智能硬件(C)、白色家电(C)、智能计量(B)列TOP3;

从“渗透率”来看,智能计量(B)、车联网(B/C)、建筑/家居安防(B/C)列TOP3。

我们建议重点关注智能硬件、智能家居(家电/建筑家居安防)、智能计量、车联网。

我们认为,多应用开花将推进物联网连接数持续增长,建议围绕以下产业链环节寻找投资机会:

具有通用性、与连接数增长正相关:日海智能(物联网布局较完善,通信模组份额领先,加强物联网平台、应用与智慧城市布局)、广和通(4G通信模组加速出货,5G模组进展快);

与发展相对更快的垂直行业强相关:和而泰(智能控制器龙头,受益智能硬件/家电发展,子公司铖昌科技高频射频芯片技术实力强,订单快速增长,5G毫米波基站拓展空间大);金卡智能、三川智慧、汉威科技(智能表计主力供应商,受益NB-IoT发展,包括运营商补贴与政府推动,预计2019年进一步放量);移为通信、高新兴(车联网服务供应商)。

3

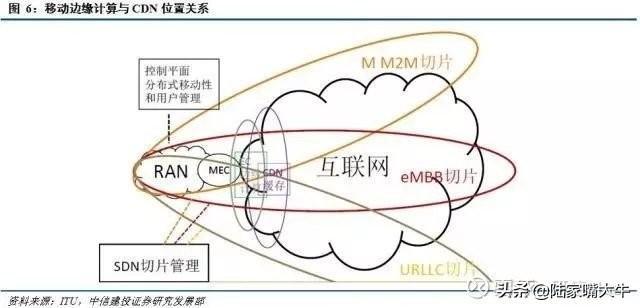

移动边缘计算,站在5G“中心”

移动边缘计算诞生于2013年,目前仍处于技术研发和产业化过程中,虽仍处于发展初期,但作为5G的核心技术之一,发展前景广阔。

数据显示:通过增加边缘云服务器的部署,运营商可以减少专有的网络部署,节省无线接入网络与现有应用服务器之间的回程线路使用达35%以上。因此,巨头纷纷布局,包括诺基亚、英特尔、华为、中兴等。

从投资角度来看,我们建议重点关注四个方向,

一是边缘计算设备制造商,例如服务器、网关等边缘计算设备,如紫光股份(新华三)、浪潮信息、中兴通讯、日海智能、赛特斯等;

二是CDN服务商布局边缘计算的机会,如网宿科技;

三是边缘机房的设计与建设商,如数据港;

四是云安全厂商,云计算下沉到边缘,数据安全以及网络安全的重要性将不言而喻,可关注深信服、中新赛克、恒为科技。

我们认为,移动边缘计算有望与5G共同发展,叠加边缘计算强调更靠近用户,更关注边缘节点的丰富性,所以初期主要会部署在运营商网络中。因此,具有先发优势、与运营商合作良好的公司可能更易脱颖而出,如中兴通讯、日海智能、网宿科技等。

4

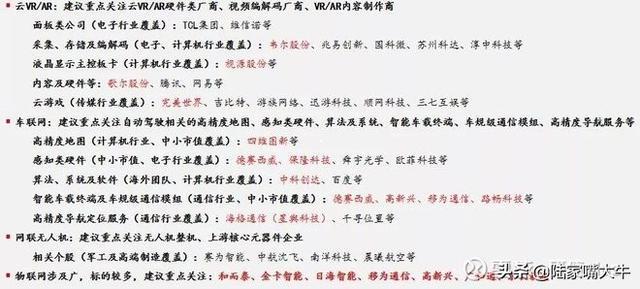

5G应用前瞻,云VR/AR、车联网、无人机

5G走向商用,应用呼之欲出。

投资上,我们建议除了要关注与5G网络建设相关的硬件类标的,如主设备商、主设备商的上游元器件厂商,包括射频、天线、PCB、光模块等,也要重视5G应用及其投资机会。

我们通过大量调研与梳理,认为5G最重要的应用场景可能是超高清流媒体(视频、游戏、VR/AR等)、车联网或自动驾驶、网联无人机。我们建议重视这三类应用的投资机会。此外,物联网作为5G最重要的应用方向,实际上包括了车联网/自动驾驶、网联无人机、工业互联网、智能家居等,从2018年的发展来看,物联网是超预期的(详见《新基建系列报告之二:5G应用之首,物联网》),建议关注。

5

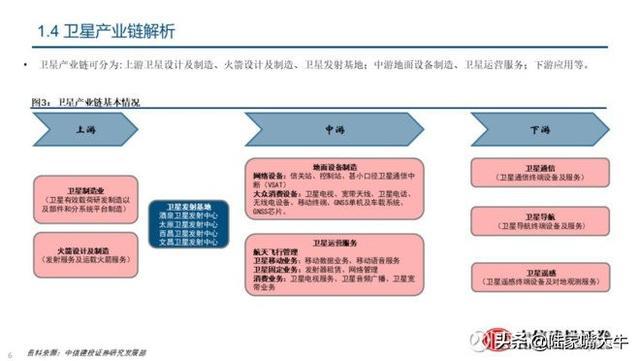

沟通从地面到天空,卫星通导遥发展提速

信息沟通从地面走向天空,军民融合政策放开,民企入局,技术突破,成本降低,卫星产业进入提速期。

空天基础设施领域

1)卫星设计制造企业,直接受益于卫星发射数量的增加,重点关注:中国卫星

2)卫星核心器件制造企业:欧比特(宇航电子)、天奥电子(星载原子钟)、天银机电(恒星敏感器)

卫星地面测控环节:航天驭星(非上市)

卫星通信领域

1)天通卫星产业链成熟,天通终端产品步入商业推广阶段,重点关注:华力创通、海格通信、高新兴

2)高通量卫星为卫星通信发展的主流趋势,重点关注该方向布局企业:华讯方舟、卫星通信运营公司、联昇科技(未上市)、凯瑞得(未上市)

北斗领域

1)北斗军用市场,军改后订单恢复,推荐:海格通信、振芯科技、北斗星通、华力创通

2)自动驾驶渐行渐近,高精度定位迎来战略机遇期

1、高精度地图:四维图新、中海达(中海庭)

2、高精度组合导航:中海达、北斗星通、星网宇达、华测导航、合众思壮

3、高精度位置服务运营商:千寻位置(阿里/兵工)、六分科技(四维/中国电信)、星舆科技(海格通信)

卫星遥感领域

1)基础设施逐步完善,逐步释放刚需,新一代信息技术赋能卫星遥感商业化市场,科创板助力行业发展。

关注:欧比特、科创板相关受理企业

6

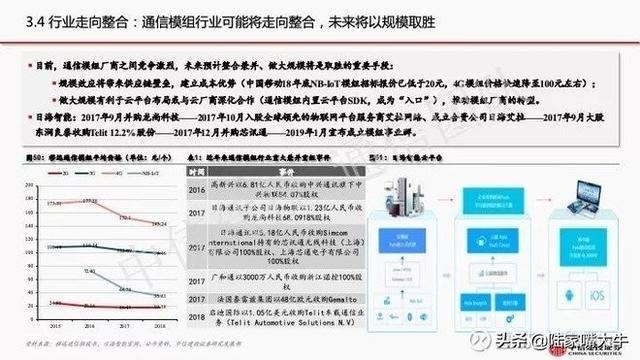

通信模组出货放量,本土厂商加速赶超

通信模组是物联网设备实现联网的关键器件,物联网新增连接数与通信模组需求量的比例约为1:0.6。

2015-2018年我国蜂窝物联网( 2G/3G/4G5G/NB-IoT/eMTC)连接数净增量呈加速态势,预计2019年将达12.7亿,同比增长65%,将支撑通信模组出货量持续较快增长。

通信模组具有一定的技术门槛与客户门槛,兼具标准化和定制化特点,模组厂商可在上游芯片厂商与下游客户之间贡献价值,而能够顺应高速率、窄带宽、车规级、行业整合四大趋势的龙头公司将更具竞争优势。

建议关注:移远通信(年出货量全球领先,具备规模优势、渠道能力优秀,业绩较快增长);日海智能(并购龙尚、芯讯通获得全球最大市场份额,股东控股Telit,有规模优势,“云+端”布局较好);广和通(Intel为股东之一,导入PC客户,近两年业绩亮眼);高新兴(国内车规级模组领导者,为吉利配套)。

7

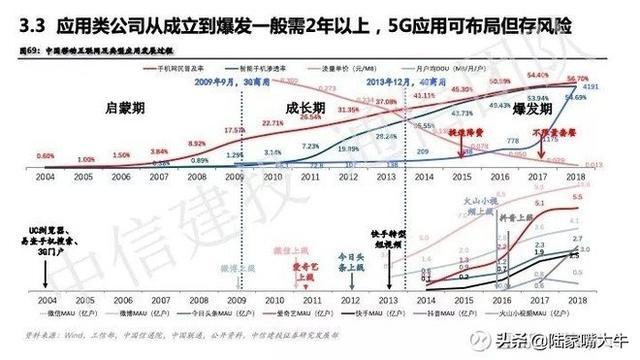

5G应用之全球趋势前瞻:应用与流量齐飞

我们认为,不论是5G之于移动互联网,还是赋能产业互联网,表现出的都是“数据流量”高速增长,其底层就需要云计算(公有云、私有云、混合云),还需要安全防护,因此“透过现象看本质”,我们可以围绕“流量”+“安全”主线进行投资:

流量逻辑,核心指向云计算产业链,包括关键网络设备、高速光模块、数据中心等,以及网络可视化等(以下仅为通信行业标的):

紫光股份:子公司新华三的交换机、路由器技术壁垒高,国内份额领先,深耕政企市场的同时有望打开运营商与海外市场。我们预计公司2019-2020年归母净利润分别为21.34、26.40亿元,对应PE分别为32X、26X,给予“增持”评级。

中际旭创:公司系全球高速数通光模块龙头,400G先发优势明显,目前全球市占率超过50%,而全球云计算基础设施投资有望从2019Q4起逐步回暖,公司有望充分受益。我们预计公司2019-2020年归母净利润6.3、9.5亿元,PE44X、29X,“买入”评级。

光环新网:第三方IDC数据中心龙头,机房地理位置优越,存量机构3万+,储备机构2万+,有望直接受益云计算发展。我们预计公司2019-2020年归母净利润分别为9.0、12.0亿元,对应PE分别为32X、24X,给予“买入”评级。

中新赛克:网络可视化龙头,最受益“网络安全监管常态化(渗透率提升)+数据流量快速增长”,2020年预计订单将显著向好。我们预计公司2019-2020年归母净利润分别为2.7、4.1亿元,对应PE分别为42X、27X,给予“增持”评级。

通信行业“低持仓与高景气”形成背离,业绩具备兑现基础,应重点关注;

通信行业其它重点推荐标的:烽火通信、基站设备商、沪电股份、海能达、太辰光、海格通信。

8

云基础设施投资回暖的起点

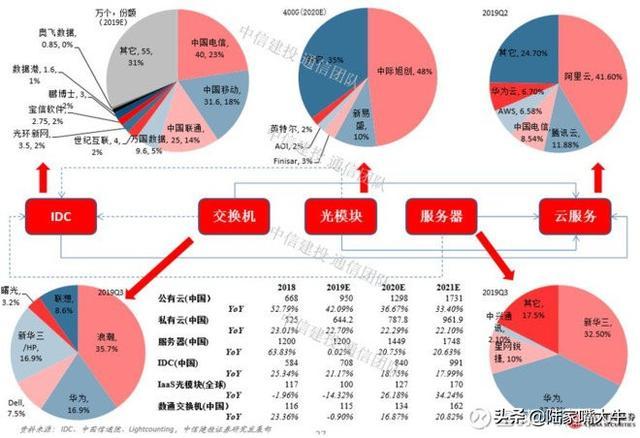

1.传统IT向云迁移是大势所趋,云计算渗透率提升空间广阔。如果叠加私有云,2020年全球云基础设施开支占比所有IT基础设施的比例有望达到53%。云计算长期增长潜力巨大,中国将成为全球第二极。尤其IaaS领域,2022年中国有望占比全球20%。

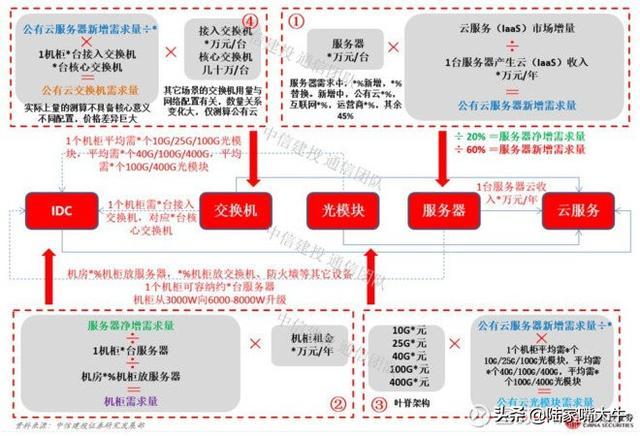

2. 云基础设施的部署顺序:IDC交付(基建->机电)—>光网络(光纤/连接器->交换机/光模块)—>服务器/存储。云计算的发展离不开云基础设施,其中IDC(数据中心机房)从建设到交付需1.5年左右时间,需提前规划启动。云计算光网络投资要领先于服务器。本轮云计算基础设施需求的调整,光模块调整也早于服务器。我们认为,数据中心光网络投资已见底回升。

3、我国IaaS市场格局已相对清晰,阿里、腾讯、中国电信(天翼云)、华为、AWS分列前五位,其中阿里一家独大。云计算作为方向,Iaas系基础,海外PS9倍左右,建议关注阿里巴巴(全球第三,仅次于AWS/微软)。

4、我国IDC市场平稳增长,未来三年新增机柜需求16-18万个/年。行业总体稳健增长。我们建议,重点关注已具备一定规模、占据核心位置、扩张能力较强的独立第三方IDC供应商,发展趋势为:一是公有云将成为IDC的需求大户,绑定龙头云服务商,可以保证销售与上架率;二是IDC将更为关注地理位置、机房规模及其多地布局形成的规模优势;三是IDC将进一步走向整合,大型IDC公司将借助资本力量吞并中小服务商。建议重点关注:万国数据(美股)、光环新网(估值相对低)、宝信软件、数据港,可关注奥飞数据。

5、交换机具备技术壁垒,中国市场格局相对稳定,华为与新华三(紫光股份)两强争霸,星网锐捷展现追赶势头。

6、全球数通光模块市场2020年起将重回景气周期。若叠加5G需求,有望再增加约25亿/年。建议重点关注:中际旭创(全球高速数通光模块份额第一)、新易盛(400G已通过认证)、天孚通信。

免责声明:以上内容不推荐股票,不构成投资建议,据此操作风险自担,股市有风险,入市需谨慎!

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/jijin/3549.html