云南信托研报:信托视角下普惠金融服务内涵

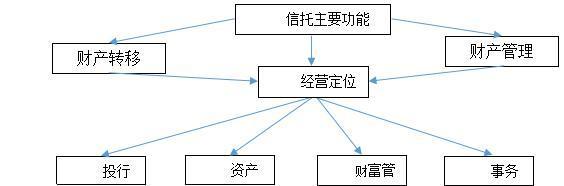

国内参与普惠金融服务的主体类型多样,在信托视角下研究普惠金融服务,需要基于信托功能,发挥信托在普惠金融体系中的地位与作用,围绕信托的“财产转移”与“财产管理”这两项基本功能,探索信托在普惠金融领域的细分领域已经提供的普惠金融产品服务,以及未来尚需要继续强化的普惠金融产品服务。

一、信托功能发挥与普惠金融信托服务

信托的制度功能就是信托作为一种财产性制度安排所具有的功能,信托常被认为是一种集财产转移与财产管理功能于一身的制度安排。现代信托在继续深化财产管理职能的基础上职能在继续扩张,拓展的功能包括理财功能、投融资功能、社会福利与公益功能、培育社会信用功能这五个方面。目前信托牌照下信托公司可以经营的范围包括产业、资本、货币几方面,结合基本功能、附属功能、信托牌照几方面的因素,目前信托的经营范围主要涵盖资管领域、投行领域、财富管理、事务管理这四大领域,不同领域对应不同的信托产品,在普惠金融领域开展情况不尽相同。

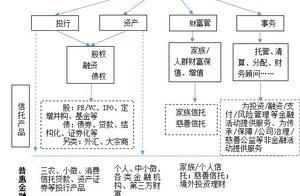

图1 信托公司普惠金融服务内容

在信托视角下讨论普惠金融服务,需要从信托的基本功能出发,结合信托目前的经营定位,梳理目前信托已经能够覆盖的普惠金融信托产品,以及未来尚需要继续发展的领域,思考如何针对社会各阶层需要,特别是普惠金融重点服务人员,在投行服务、资管服务、财富管理、事务管理领域,如何为其提供可得、多样、适当、可持续、安全的普惠金融信托服务,发挥信托普惠金融服务功能。就目前来看,普惠金融在这四大领域的发展情况差异比较大,具体如下:

图2 信托公司普惠金融服务内容

第一,投行服务的产品,信托公司可以以债权、股权或物权、另类等多种方式管理信托财产,股权类的产品包括PE/VC、IPO、定增、并购、产业基金等,债权类的产品主要是债券、贷款、证券化、供应链等,另类主要是外汇、大宗商品、黄金等。具体对应到普惠金融信托服务产品方面,针对小微企业、农民、城镇低收入、贫困和残疾人、老年人等重点服务对象的主要信托产品为信托贷款、资产证券化信托这两大类,产品机构相对还比较单一,服务的形式有限。

第二,资管服务产品,信托公司依然可以以债权、股权或物权、另类等多种方式为受托人进行资产的管理与投资,具体的产品与上述投行所描述的产品种类基本没有区别。观察目前在资管领域的普惠金融信托产品,主要针对的服务群体是个人、中小微、各类金融机构、第三方财富,整体而言普惠金融重点服务客群需求更多集中于投行的融资需求,投资需求产品非常少,一方面与客群的经济财务状况有关系,另外一方面主要是因为目前针对这类客群的专属产品也比较有限。

第三,财富管理方面。针对高净值人群/家族的财富保值增值、财富传承、家族治理、家族慈善等金融需求,信托公司可以为其提供个性化财富管理服务,及时为各阶层的普惠金融服务,目前该领域产品也处于发展的初级阶段。

第四,事务管理服务。信托公司可以提供托管、清算、分配、财富顾问等服务。例如阳光私募业务中,信托公司可以提供托管、估值、清算、分配等服务;慈善信托业务中,信托公司可以作为受托人,对慈善信托账户进行管理。

二、金融科技与普惠金融信托服务能力

作为非银行业金融机构,信托天然具有为个人和企业提供融资服务的制度优势、灵活优势、效率优势。而随着科技金融的到来,信托公司可以借力搭建金融科技平台,极大增强金融服务能力和服务广度深度,差异化的服务于传统银行难以覆盖的农民群体、小微企业、中低收入人群等客户。依据行业统计,目前行业内已经有48.52%信托公司,通过自建或者购买普惠金融系统以强化自身的普惠金融服务能力,10家以上信托公司在普惠金融系统上的投入超过千万。

通过金融科技可以促进信托公司提高客户获取、风险识别与控制,运营管理服务等方面的能力建设,提高了信托公司在普惠金融服务方面的能力,赋能信托公司在普惠金融服务领域发挥银行之外的补充作用,为服务实体经济发挥不可获取的作用。

第一,提升信托公司获客能力。普惠金融重点服务的客群具有小而分散的特点,信托公司并不具备分散的营业网点以获取客户,但是通过金融科技的运用,信托公司可以通过自建APP、H5、微信公众号、对接第三方系统流量导入,通过大数据分析等进行客户的导入、筛选、产品匹配,或者进行行业的判断与选择,减少人工成本、营业网点制约因素,覆盖更多的普惠金融重点服务客群。例如外贸信托,成功部署“先先呗”APP,保障APP如期上线,成为信托业内APP+云端体系的首创。

第二,提升风险识别与控制能力。通过风控系统建设、对接外部数据源、布设风险控制模型,实现对普惠金融业务的风险识别和控制。金融科技的作用主要体现在提升信托公司的反欺诈、风险决策能力、风险盯控能力。例如,运用,客户评分积分卡,通过核验、查询、发欺诈校验等方式对客户的资质进行评估。再如,通过系统随时关注普惠金融资产的运行情况,比对预警线对标的资产进行盯控,对风险进行有效的量化,避免风险扩大,减少人为操作风险。

第三,提高运营管理的服务能力,提高用户的体验。普惠金融的业务特质决定了其对金融科技的依赖性,目前大部分信托公司已经通过自建系统或者采购外部服务系统,实现系统辅助运营人员进行信托项目管理、资金管理、银行流水对账、财务记账等工作;辅助信托经理及时查看业务指标,了解项目运行情况;帮助风控及投后人员及时监控项目风控及投后指标,有效进行风险控制及投后管理。例如云南信托的普惠星辰系统,外贸的proxima线上供应链金融系统。

三、普惠金融信托空白领域

为服务普惠金融群体,信托目前已经提供了一些可以选择的产品,但是目前产品的形式相对还比较单一,服务的范围非常有限,存在一些空白地带,在不同领域的具体情况如下:

1、投行服务方面。市场上存在大量未被覆盖的全体,融资需求远未满足甚至空白状态,如缺乏信用个体人群、三农领域、小微企业或者供应链上下游的企业等等,由于获客成本高、风险收益平衡困难等因素,金融供给严重不足。当然,信托参与的难度也较大,覆盖的群体范围亦有限,未来存在广阔的发力空间。如果信托较为严重的资金端掣肘能通过多元渠道(尤其是公开市场)缓解,如发债、上市等,将会为重点人群提供更多、覆盖更广的融资类服务。

2、资产管理服务。信托公司可以为资产管理需求尚未被满足的企业或者个人提供资产管理服务。目前我国资产管理市场,提供的资产管理业务较为同质化,金融产品的种类相比国外也有较大差距。这就导致目前市场的已有资管产品难以满足一些具有特定风险偏好、收益和期限要求的企业或人群。如具有现金管理需求的小微企业,在产品期限匹配及风险、收益上均有要求;退休老年人,有投资需求的同时又有养老需求;机构投资者及大企业等,在期限匹配、风险偏好、投资收益等方面的要求亦各有不同,上述群体的资产管理需求难以有效满足。

3、财富管理服务。信托公司目前可以为财富传承需求等尚未得到有效满足的人群/家族提供服务。国内针对高净值人群/家族提供服务,主要集中在私人银行部,但私人银行的服务多以产品销售为核心,产品和服务种类相对不够充分,市场上提供的高净值人群/家族普遍目前的财富传承、家族慈善等的服务相对不足,并且目前销售体系主要以线下为主,线上体系并不发达,客户体验不好、满意度不高。同时,信托公司目前在家族信托业务方面尚处于探索阶段,覆盖的人群还非常有限,信托公司要在此领域提供普惠金融服务,需提升自身的主动管理能力,让信托服务覆盖更广的人群。

4、事务管理服务(服务信托)。服务信托的定义基本明确,业务涵盖范围广泛,可拓展范围宽。服务信托指以信托财产独立性为前提,以资产账户和权益账户为载体,以信托财产安全持有为基础,为客户提供开户/建账/会计、财产保管/登记、交易、执行监督、结算/清算、估值、权益登记/分配、信息披露、业绩归因、合同保管等托管运营类服务的信托业务。根据不同的信托目的(为投资/融资/支付/风险管理等金融活动提供服务、为传承/保障/公司治理/慈善公益等非金融活动提供服务),服务信托又可细分为证券投资服务信托、资产流动化(资产证券化)信托、贸易结算信托、家族信托、保险金信托、年金信托/养老金信托、消费信托、土地流转信托、职工持股信托(及股权激励信托等薪酬福利类信托)、股权信托(及表决权、经营权信托)、慈善与公益信托等。在服务信托业务中,信托公司主要提供托管、运营等管理服务,而非投资理财(或融资)决策或顾问服务,但上述服务的提供尚处初级阶段,仍有大量需要填补或优化的地方。

总之,信托所提供的普惠金融服务应当是可得的。所谓的可得性是指在现有的金融基础设施之上,尽量不受地域、时间、职业、年龄等因素的限制,信托公司能够便捷、有效、及时地获取所需的普惠金融服务,最小化金融排斥的可能性。(作者:中国信托业协会重点课题研究组)

本文摘自云南信托《信托参与普惠金融服务研究》,该专题研究报告属云南信托牵头的信托业协会2019年重点课题研究成果

版权声明

本文仅代表作者观点,不代表本站立场。

本文系作者授权发表,未经许可,不得转载。

本文地址:http://www.cuiru123.com/qihuo/1653.html